Αυτό το άρθρο μελετά την ελληνική κρίση από το 2009 με ένα συνθετικό μαρξικό πλαίσιο, ενσωματώνοντας τη διαδικασία συσσώρευσης του ελληνικού κεφαλαίου στην καπιταλιστική δομή πυρήνα-περιφέρειας στην Ευρωπαϊκή Ένωση, η οποία επιδείνωσε την ανταγωνιστικότητα της Ελλάδας και επηρέασε αρνητικά τη συσσώρευση κεφαλαίου, οδηγώντας σε ένα σχετικά χαμηλό ποσοστό κέρδους στη νεοφιλελεύθερη εποχή. Οι θεσμοί της Ευρωπαϊκής Ένωσης βοήθησαν την Ελλάδα να στραφεί στη συσσώρευση με βάση το χρέος για να διατηρήσει την ανάπτυξη, ιδίως το εξωτερικό χρέος της κυβέρνησης, αλλά η αδύναμη παραγωγική συσσώρευση λόγω του σχετικά χαμηλού ποσοστού κέρδους κατέστησε τη συσσώρευση χρέους μη βιώσιμη μακροπρόθεσμα. Όταν διατυπώθηκαν αμφιβολίες για την ικανότητα της Ελλάδας να αποπληρώσει τα χρέη της, η οικονομία έχασε τις εξωτερικές πηγές χρηματοδότησης, με αποτέλεσμα να σταματήσει η επέκταση του χρέους και να ξεσπάσει η κρίση δημόσιου χρέους.

Εισαγωγή

Έχει περάσει πάνω από μια δεκαετία από την κρίση δημόσιου χρέους στην Ευρωπαϊκή Ένωση, αλλά η Ελλάδα μόλις είχε βιώσει μια πολύ αδύναμη ανάκαμψη πριν από το απροσδόκητο σοκ που προκάλεσε η πανδημία COVID-19. Η μακροχρόνια κρίση είχε ως αποτέλεσμα καταστροφικές συνέπειες, ιδίως για την εργατική τάξη. Λαμβάνοντας υπόψη ότι η Ελλάδα αναγνωριζόταν κάποτε ως πρότυπο καλών οικονομικών επιδόσεων στην Ευρώπη πριν από την κρίση, η κατανόηση του γιατί εμφανίστηκε μια τόσο σοβαρή κρίση αποτελεί ένα ενδιαφέρον ερώτημα. η επικρατούσα βιβλιογραφία παρέχει τρεις βασικές απόψεις για την ελληνική κρίση (Mavroudeas and Paitaridis 2014b). Πρώτον, η κρίση αποδίδεται στη λεγόμενη "ελληνική ασθένεια". Για να κατευνάσουν την εργατική τάξη, οι Έλληνες πολιτικοί έδιναν συνεχώς υποσχέσεις για αύξηση των μισθών και βελτίωση της κοινωνικής πρόνοιας, γεγονός που προκάλεσε ένα συνεχές δημοσιονομικό έλλειμμα και αύξηση του επιπέδου του δημόσιου χρέους. Οι υψηλότεροι μισθοί και η κοινωνική πρόνοια κατέστησαν επίσης τους Έλληνες εργαζόμενους ακριβούς και "τεμπέληδες", επιδεινώνοντας το συνεχιζόμενο έλλειμμα στο ισοζύγιο τρεχουσών συναλλαγών. Το πρόβλημα βελτιώθηκε από το περιβάλλον χαμηλών επιτοκίων που δημιούργησε η εύκολη νομισματική πολιτική της Ευρωπαϊκής Νομισματικής Ένωσης (ΟΝΕ), η οποία παρείχε εξωτερική χρηματοδότηση για τη διατήρηση της οικονομικής ανάπτυξης της Ελλάδας, αλλά δεν αντιμετώπισε τα διαρθρωτικά προβλήματα που έφερε η ελληνική ασθένεια, οδηγώντας τελικά σε κρίση. η δεύτερη εξήγηση της κρίσης θεωρεί υπεύθυνη τη θεσμική ανεπάρκεια της ΟΝΕ, υποστηρίζοντας ότι η ΟΝΕ δεν είναι μια Βέλτιστη Νομισματική Περιοχή (ΟΝΠ). Η δημιουργία μιας ΟΝΠ απαιτεί υψηλή κινητικότητα των συντελεστών παραγωγής, σύγκλιση των οικονομικών επιδόσεων και ενεργούς δημοσιονομικούς μηχανισμούς για τη στήριξη των χωρών με χαμηλές επιδόσεις, αλλά η ΟΝΕ δεν πληρούσε αυτές τις απαιτήσεις. Έτσι, αντί να προωθήσει την οικονομική ανάπτυξη όλων των χωρών-μελών, η ενοποιημένη Ευρωζώνη περιόρισε την ανεξαρτησία πολιτικής των μελών της και τις κατέστησε ευάλωτες στις ασύμμετρες επιπτώσεις των εξωτερικών κλυδωνισμών. Για την Ελλάδα, ο ασύμμετρος αντίκτυπος επιδείνωσε τα συμπτώματα της ελληνικής ασθένειας. Τέλος, η τρίτη άποψη για την κρίση αποτελεί συνδυασμό ή μείγμα των αφηγήσεων των δύο πρώτων.

Το επιχείρημα της ελληνικής ασθένειας αποδίδει όλα τα προβλήματα στην Ελλάδα, που είναι μια τυπική άκριτη άποψη για την απομόνωση μιας οικονομίας από τις πολύπλοκες διασυνδέσεις που δημιουργεί ο παγκόσμιος καπιταλισμός. Με άλλα λόγια, είναι αδύνατο να υπάρξει μια ολοκληρωμένη ανάλυση της κατάστασης μιας χώρας χωρίς να εξεταστεί πώς η χώρα συνδέεται με άλλες. Γι' αυτό πρέπει να εξετάσουμε την επίδραση της άνισης δομής του παγκόσμιου καπιταλισμού. Σε σύγκριση με τις άκριτες θεωρίες, οι κριτικές θεωρίες δίνουν έμφαση στη διχοτόμηση μεταξύ των χωρών του πυρήνα και των περιφερειακών χωρών5 ως τις κύριες σχέσεις μεταξύ των χωρών στον παγκόσμιο καπιταλισμό. Η οικονομική βάση της διχοτόμησης είναι το σύστημα του διεθνούς καταμερισμού εργασίας που συντονίζεται κυρίως από τους κανόνες της καπιταλιστικής αγοράς, το οποίο είναι το κύριο σύστημα παραγωγής και διανομής της αξίας μεταξύ των χωρών (Starosta 2010- Foley 2013), και η κατανομή των δραστηριοτήτων με διαφορετική ικανότητα απόκτησης αξίας θα διχοτομήσει φυσικά τις χώρες μεταξύ πυρήνα και περιφέρειας και θα θέσει οικονομικά εμπόδια για την ανάπτυξη των τελευταίων (Selwyn 2019- Hopkins και Wallerstein 1986- Arrighi, Silver και Brewer 2003). Επιπλέον, εκτός από την αξιοποίηση των οικονομικών πλεονεκτημάτων, οι χώρες του πυρήνα θα χρησιμοποιήσουν τα πλεονεκτήματά τους και για να κατασκευάσουν προτιμησιακούς θεσμούς για τον συντονισμό των σχέσεων μεταξύ των χωρών (Chase-Dunn 1981- Arrighi 1990), γεγονός που θέτει περαιτέρω άνισα εμπόδια για την περιφέρεια (Chase-Dunn και Grimes 1995), επειδή τα συμφέροντά της δεν λαμβάνονται άμεσα υπόψη (Babones 2015). Έτσι, η ανάπτυξη του παγκόσμιου καπιταλισμού ευνοεί γενικά τις χώρες του πυρήνα, έτσι ώστε η δομή πυρήνα-περιφέρειας να μπορεί να διατηρηθεί μακροπρόθεσμα (Karataşlı 2017). Αυτή η σύντομη θεωρητική επισκόπηση ανέδειξε την ανάγκη να λαμβάνεται υπόψη η δομή πυρήνα-περιφέρειας κατά την ανάλυση των προβλημάτων που αντιμετωπίζουν οι περιφερειακές χώρες. Όσον αφορά την Ελλάδα, αυτό σημαίνει ότι η ανάλυση της ελληνικής κρίσης πρέπει να συνδυαστεί με την άνιση δομή της Ευρωπαϊκής Ένωσης, η οποία είναι παρόμοια με εκείνη του παγκόσμιου καπιταλισμού, για να αποσαφηνιστούν τα εξωτερικά εμπόδια που αντιμετωπίζει η Ελλάδα λόγω των οικονομικών και άλλων θεσμών της Ευρωπαϊκής Ένωσης, αλλά το επιχείρημα της ελληνικής ασθένειας παραμελεί πλήρως αυτή την πτυχή.

Οι λεπτομέρειες του επιχειρήματος της ελληνικής ασθένειας δεν είναι επίσης καλά θεμελιωμένες. Πρώτον, η άποψη ότι η τεμπέλικη εργατική τάξη πρέπει να κατηγορηθεί ως η κύρια αιτία της κρίσης οτι δεν υποστηρίζεται από στοιχεία. Οι Έλληνες εργαζόμενοι εργάστηκαν κατά μέσο όρο 42,3 ώρες την εβδομάδα το 2016, γεγονός που ξεπερνά τον μέσο όρο των 37,1 ωρών την εβδομάδα στην Ευρωπαϊκή Ένωση και των 35,1 ωρών στη Γερμανία (Eurostat 2022a). Δεύτερον, οι "ακριβοί" εργαζόμενοι θεωρείται ότι ευθύνονται για την αύξηση του κόστους παραγωγής των ελληνικών επιχειρήσεων, αλλά η αύξηση των ενοικίων, των τόκων και των απαιτήσεων για κέρδη θα πρέπει να θεωρούνται πηγές του κόστους που επικρατεί σε μια οικονομία (Felipe and Kumar 2014). Μια τέτοια άποψη αντανακλά το γεγονός ότι η κυρίαρχη ανάλυση εξετάζει μόνο την επίδραση του εργατικού κόστους στην ανταγωνιστικότητα της Ελλάδας (Mavroudeas and Paitaridis 2014b). Τέλος, η ιστορία της υπερκατανάλωσης που προσφέρεται ως εξήγηση αμφισβητείται επειδή τα επίπεδα του δημόσιου χρέους και ο λόγος του ελλείμματος προς το ΑΕΠ παρέμειναν σημαντικά σταθερά πριν από την κρίση.

Σε σύγκριση με την πρώτη κυρίαρχη εξήγηση που αποδίδει όλα τα σφάλματα της κρίσης στην Ελλάδα, η δεύτερη και η τρίτη εξήγηση χρησιμοποιούν εν μέρει διαρθρωτικά ζητήματα του παγκόσμιου καπιταλισμού, καθώς αναδεικνύουν τα εγγενή προβλήματα της ΟΝΕ. Ως βασικός πυλώνας της Ευρωπαϊκής Ένωσης, η ΟΝΕ έχει εγγενώς ασύμμετρες επιδράσεις στα διάφορα μέλη, γεγονός που ωφελεί άνισα τις ηγετικές χώρες της Ευρωπαϊκής Ένωσης. Ως αποτέλεσμα, η ανομοιογένεια της Ευρωπαϊκής Ένωσης συμβάλλει εν μέρει στην ελληνική κρίση. Ενώ η δεύτερη και η τρίτη εξήγηση αναγνωρίζουν την επίδραση της άνισης ανάπτυξης του παγκόσμιου καπιταλισμού, η ανάλυσή τους περιορίζεται στους νομισματικούς θεσμούς. Επιπλέον, αποτυγχάνουν να συνειδητοποιήσουν περαιτέρω ότι η άνιση ανάπτυξη μεταξύ των χωρών είναι φυσικό αποτέλεσμα της ανάπτυξης του παγκόσμιου καπιταλισμού. Επομένως, ούτε αυτή η προσέγγιση μπορεί να παράσχει μια διαρθρωτική ανάλυση της ελληνικής κρίσης.

Σε αντίθεση με τις κυρίαρχες εξηγήσεις, οι ετερόδοξες και μαρξιστικές αναλύσεις δίνουν έμφαση στους υποκείμενους περιορισμούς που επιβάλλει το καπιταλιστικό παγκόσμιο σύστημα στις περιφερειακές χώρες, παρέχοντας μια πιο διαρθρωτική προοπτική για την ελληνική κρίση (Bellofiore 2013- Bellofiore, Garibaldo, and Halevi 2011- Gambarotto and Solari 2014- Mavroudeas and Paitaridis 2014a- Milios and Sotiropoulos 2010- Sepos 2016- Stockhammer 2014). Το βασικό επιχείρημα αυτού του σκέλους της βιβλιογραφίας είναι ότι, ως εγγενής δομή των χωρών της ΕΕ, το χάσμα μεταξύ πυρήνα και περιφέρειας δημιουργείται και συντηρείται από ένα συστηματικό σύνολο θεσμών που επιδείνωσε την ανταγωνιστικότητα της Ελλάδας, εμπόδισε τη διαδικασία συσσώρευσης κεφαλαίου και τελικά οδήγησε στην κρίση. Συνολικά, η βιβλιογραφία αναδεικνύει τους εξωτερικούς περιορισμούς που αντιμετώπισε η Ελλάδα, αλλά μια ολοκληρωμένη ανάλυση της ελληνικής κρίσης θα πρέπει να ενσωματώσει την ιδιαίτερη ιστορία και τα χαρακτηριστικά της ελληνικής οικονομίας στη δομή πυρήνα-περιφέρειας της Ευρωπαϊκής Ένωσης, ώστε να αποφευχθεί η μονομερής εστίαση στο ρόλο των χωρών του πυρήνα (Dooley 2019).

Οι ετερόδοξες και μαρξιστικές θεωρίες παρέχουν βαθιές μελέτες για τα χαρακτηριστικά της ελληνικής οικονομίας. Δεδομένου ότι η ελληνική κρίση πυροδοτήθηκε από μια κρίση δημόσιου χρέους, ένα σκέλος της βιβλιογραφίας στρέφεται φυσικά στην επέκταση του χρέους ως αιτία της ελληνικής κρίσης (Dodig, Hein, and Detzer 2016- Fouskas and Dimoulas 2013- Girón and Solorza 2015- Stockhammer 2013- Varoufakis and Tserkezis 2016). Οι μελετητές προσπαθούν να υποστηρίξουν ότι η ελληνική οικονομία επηρεάστηκε βαθιά από την ευρύτερη αναδιάρθρωση του παγκόσμιου καπιταλισμού που χαρακτηρίζεται από την επέκταση των χρηματοπιστωτικών δραστηριοτήτων, η οποία οδήγησε στην επέκταση του χρέους και τη χρηματοπιστωτική κερδοσκοπία για τη στήριξη της ανάπτυξης. Η ΟΝΕ διαδραμάτισε το ρόλο της μεταφοράς - δακτυλίου των πλεονασματικών κεφαλαίων από τις χώρες του πυρήνα προς την Ελλάδα κάτω από τη συσσώρευση χρέους της. Ένας τέτοιος ανέφικτος τρόπος ανάπτυξης μετατράπηκε τελικά σε κρίση χρέους και οικονομική κρίση.

Ωστόσο, από μαρξιστική σκοπιά, οι μη μαρξιστικές απόψεις για τη χρηματοδότηση τείνουν να αποσυνδέουν τη χρηματοδότηση από τις παραγωγικές δραστηριότητες (Μαυρουδέας και Παπαδάτος 2018), με αποτέλεσμα η χρηματοδότηση να καθίσταται ένας ανεξάρτητος παράγοντας που συμβάλλει σε μια κρίση. Στη μαρξιστική θεωρία της χρηματοδότησης, η χρηματοπιστωτική επέκταση δεν είναι πλήρως αυτόνομη, αλλά ρυθμίζεται θεμελιωδώς από τη συνεχή παραγωγή υπεραξίας για την εξασφάλιση της αποπληρωμής του χρέους και των τόκων. Ωστόσο, το χρήμα που δανείζεται σε μια πιστωτική σχέση δεν είναι εγγυημένο ότι θα χρησιμοποιηθεί στην παραγωγική συσσώρευση, αλλά μάλλον μπορεί να χρησιμοποιηθεί σε μη παραγωγικές δραστηριότητες, συμπεριλαμβανομένης της συσσώρευσης πλασματικού κεφαλαίου για τη διατήρηση των χρηματοπιστωτικών φούσκων και της ανάπτυξης. Μια τέτοια συσσώρευση χρέους δεν είναι βιώσιμη, επειδή δεν υπάρχει παραγωγή υπεραξίας πίσω από το χρέος. Η ανάλυση των χρηματοπιστωτικών δραστηριοτήτων θα πρέπει να ενσωματωθεί στη συζήτηση της γενικής συνθήκης της παραγωγικής συσσώρευσης που καθορίζει την παραγωγή αξίας και υπεραξίας.

Ως η βασική μεταβλητή που αντανακλά την κατάσταση της παραγωγικής συσσώρευσης, η διακύμανση του ποσοστού κέρδους γίνεται ένα άλλο βασικό χαρακτηριστικό της ελληνικής οικονομίας που τονίζεται από τη μαρξιστική βιβλιογραφία (Οικονομάκης, Ανδρουλάκης και Μαρκάκη 2014- Μανιάτης και Πασσάς 2013, 2014- Μαυρουδέας και Παϊταρίδης 2014α- Τσουλφίδης και Τσαλίκη 2014). Αγνοώντας τις τεχνικές λεπτομέρειες, η βιβλιογραφία έχει διαπιστώσει ότι σε σύγκριση με τη χρυσή εποχή του καπιταλισμού, το ποσοστό κέρδους στην Ελλάδα γνώρισε ταχεία πτώση κατά την περίοδο του στασιμοπληθωρισμού και ανέκαμψε μόνο εν μέρει κατά τη νεοφιλελεύθερη εποχή. Το σχετικά χαμηλό επίπεδο του ποσοστού κέρδους ήταν ο βασικός λόγος της κρίσης, διότι αποθάρρυνε την παραγωγική συσσώρευση.

Για να σχηματιστεί μια ολοκληρωμένη ανάλυση της ελληνικής κρίσης, θα πρέπει να συνδυαστούν η αδύναμη παραγωγική συσσώρευση και η επέκταση του χρέους. Από τη μία πλευρά, η διόγκωση του χρέους αποτελούσε πρωταρχικό χαρακτηριστικό της ελληνικής οικονομίας πριν από την κρίση, και από την άλλη πλευρά, ο αντίκτυπος αυτής της συσσώρευσης χρέους μπορεί να αναλυθεί καταλλήλως μόνο με την εξέταση της κατάστασης της παραγωγικής συσσώρευσης. Επιπλέον, όπως προαναφέρθηκε, η ανάλυση αυτών των χαρακτηριστικών της ελληνικής οικονομίας θα πρέπει επίσης να ενσωματωθεί στη δομή πυρήνα-περιφέρειας στην Ευρωπαϊκή Ένωση.

Σε αυτό το άρθρο, συνδυάζουμε και τα τρία σκέλη της βιβλιογραφίας για να σχηματίσουμε ένα συνθετικό πλαίσιο μελέτης της ελληνικής κρίσης6. Γενικά, οι θεσμικές εγκαταστάσεις της Ευρωπαϊκής Ένωσης δημιουργούν και διατηρούν μια δομή πυρήνα-περιφέρειας. Από τη μία πλευρά, οι οικονομικοί θεσμοί, συμπεριλαμβανομένου του ελεύθερου εμπορίου, εξέθεσαν άμεσα τους υπανάπτυκτους κλάδους στην Ελλάδα απέναντι στον έντονο διεθνή ανταγωνισμό, οδηγώντας την ελληνική οικονομία να χάσει την αξία της μέσω του μηχανισμού της άνισης ανταλλαγής. Από την άλλη πλευρά, η Ελλάδα ήταν περιορισμένη όσον αφορά την ανεξαρτησία της πολιτικής της, ώστε να καθορίσει τις κατάλληλες πολιτικές για την ενίσχυση της οικονομικής της ανταγωνιστικότητας. Έτσι, η συσσώρευση κεφαλαίου της Ελλάδας επηρεάστηκε αρνητικά εντός της Ευρωπαϊκής Ένωσης και η μακροχρόνια διακύμανση του ποσοστού κέρδους αντανακλά μια τέτοια επίπτωση.

Μέχρι το 1981, πριν από την ένταξή της στην Ευρωπαϊκή Κοινότητα, τον πρόδρομο της Ευρωπαϊκής Ένωσης, η Ελλάδα γνώρισε ταχεία ανάπτυξη με υψηλό ποσοστό κέρδους και ισχυρή συσσώρευση κεφαλαίου μέχρι την κρίση του 1973-1975, η οποία εγκαινίασε την επακόλουθη εποχή του στασιμοπληθωρισμού, όταν το ποσοστό κέρδους της Ελλάδας μειώθηκε δραστικά. Η ένταξη στην Ευρωπαϊκή Ένωση φάνηκε να είναι μια πιθανή λύση (Gkasis 2018), αλλά η διαδικασία ολοκλήρωσης επιδείνωσε την οικονομική ανταγωνιστικότητα της Ελλάδας. Στη νεοφιλελεύθερη εποχή, το ποσοστό κέρδους της Ελλάδας γνώρισε μόνο μια πολύ περιορισμένη ανάκαμψη, γεγονός που υποδηλώνει διαρθρωτικά προβλήματα στην παραγωγική συσσώρευση. Σε σύγκριση με τη χρυσή εποχή, η παραγωγική συσσώρευση στη νεοφιλελεύθερη εποχή στην Ελλάδα ήταν μάλλον αδύναμη. Υπήρξε μια συνολική μείωση των επενδύσεων πάγιου κεφαλαίου με φθίνουσες επενδύσεις προς τη μεταποίηση. Ως αποτέλεσμα, η Ελλάδα γνώρισε σημαντική αποβιομηχάνιση ως ένδειξη αδύναμης παραγωγικής συσσώρευσης πριν από την κρίση.

Για να διατηρήσει την ανάπτυξη, η Ελλάδα στράφηκε στη συσσώρευση χρέους εντός της ολοκληρωμένης και απελευθερωμένης χρηματοπιστωτικής αγοράς της Ευρωπαϊκής Ένωσης. Παρόλο που η Ελλάδα διατήρησε ένα πιο παραδοσιακό χρηματοπιστωτικό σύστημα βασισμένο στις τράπεζες (Παπαδάτος 2018), δεν άλλαξε ριζικά τη βασική λογική του πώς η διάσταση μεταξύ χρηματοπιστωτικής επέκτασης και παραγωγικής συσσώρευσης θα καταστήσει μια οικονομία ασταθή. Η αδύναμη παραγωγική συσσώρευση λόγω του σχετικά χαμηλού ποσοστού κέρδους ήταν ο θεμελιώδης λόγος για τον οποίο η συσσώρευση με γνώμονα το χρέος δεν ήταν βιώσιμη στην Ελλάδα. Η βιβλιογραφία υποδεικνύει ότι η χρηματοπιστωτική επέκταση στις περιφερειακές χώρες καταδεικνύει την ισχυρή εξωτερική εξάρτηση (Becker and Jäger 2012- Becker et al. 2010). Για την Ελλάδα, ήταν η ισχυρή εξάρτηση από το εξωτερικό κεφάλαιο κυρίως από τις χώρες του πυρήνα της Ευρωπαϊκής Ένωσης, οπότε η σταθερότητα της ελληνικής οικονομίας ήταν ευαίσθητη στις διακυμάνσεις της εισροής κεφαλαίων. Όταν η ελληνική κυβέρνηση απέτυχε να προσελκύσει την απαραίτητη εισροή κεφαλαίων, η διαρθρωτική ανισορροπία της ελληνικής οικονομίας μετατράπηκε σε κρίση.

Σχήμα 1. Χώρες της ΕΕ με κατά κεφαλήν ΑΕΠ υψηλότερο ή χαμηλότερο από το βασικό επίπεδο.Πηγή: Σημείωση: Τα στοιχεία για την Εσθονία, τη Σλοβακία και την Κροατία λείπουν για το 1992. Με βάση μια λογική εικασία, θα πρέπει να είναι κάτω από το βασικό επίπεδο.

Το άρθρο είναι οργανωμένο ως εξής. Στην πρώτη ενότητα γίνεται σύντομη ανασκόπηση της βιβλιογραφίας και συνοψίζεται το πλαίσιο που χρησιμοποιείται στο παρόν άρθρο. Η ενότητα 2 παρέχει μια λεπτομερή απεικόνιση του πλαισίου σύνθεσης μεγέθους. Στην ενότητα 3 παρουσιάζονται τα αποτελέσματα των εμπειρικών αποτελεσμάτων σχετικά με τις επιπτώσεις της διάρθρωσης πυρήνα-περιφέρειας της Ευρωπαϊκής Ένωσης στην Ελλάδα από την άποψη της άνισης ανταλλαγής και της μεταβλητότητας του ποσοστού κέρδους στην Ελλάδα μετά το 1961 σε διάφορες ιστορικές περιόδους. Στην ενότητα 4 συζητείται πώς η ανάπτυξη της Ελλάδας στηρίχθηκε από τη συσσώρευση με γνώμονα το χρέος και τα σημάδια της αδύναμης παραγωγικής συσσώρευσης. Κατά συνέπεια, η ανισορροπία μεταξύ αυτών των δύο πλευρών οδήγησε τελικά στην κρίση. Η τελευταία ενότητα συνοψίζει και ολοκληρώνει το άρθρο.

Το συνθετικό πλαίσιο για την ανάλυση της ελληνικής κρίσης

2.1. Η επίμονη δομή πυρήνα-περιφέρειας της Ευρωπαϊκής Ένωσης

Η Ευρωπαϊκή Ένωση έχει συνολικά ένα σχετικά υψηλό επίπεδο εισοδήματος και ασκεί επιρροή τόσο σε οικονομοτεχνικό όσο και σε πολιτικό επίπεδο στις παγκόσμιες υποθέσεις. Ωστόσο, στο εσωτερικό της Ευρωπαϊκής Ένωσης έχει αναπτυχθεί μια επίμονη δομή πυρήνα-περιφέρειας μεταξύ των χωρών μελών της. Η διάρθρωση πυρήνα-περιφέρειας μπορεί να φανεί καθαρά από τις μεταβολές του κατά κεφαλήν ΑΕΠ των χωρών μελών της ΕΕ. Στο διάγραμμα 1, λαμβάνουμε ως βάση το μέσο κατά κεφαλήν ΑΕΠ των δεκαπέντε χωρών πριν από την ανατολική επέκταση της Ευρωπαϊκής Ένωσης το 2004 και παρουσιάζουμε τα αποτελέσματα για τις χώρες με κατά κεφαλήν ΑΕΠ υψηλότερο ή χαμηλότερο από αυτό.

Η γεωγραφική εξέλιξη δείχνει μια επίμονη δομή πυρήνα-περιφέρειας εντός της Ευρωπαϊκής Ένωσης για πάνω από 20 χρόνια, με δέκα δυτικές και βόρειες χώρες πάνω από τη γραμμή βάσης (Λούξενμπεργκ, Δανία, Σουηδία, Κάτω Χώρες, Αυστρία, Φινλανδία, Γερμανία, Βέλγιο, Ηνωμένο Βασίλειο και Γαλλία) ως χώρες του πυρήνα7 και δεκαέξι νότιες και ανατολικές χώρες κυρίως κάτω από τη γραμμή βάσης (Ισπανία, Μάλτα, Κύπρος, Σλοβενία, Πορτογαλία, Τσεχία, Ελλάδα, Εσθονία, Σλοβακία, Λιθουανία, Λετονία, Ουγγαρία, Κροατία, Πολωνία, Ρουμανία και Βουλγαρία) ως χώρες της περιφέρειας. Η Ιρλανδία είναι η μόνη χώρα που ανέβηκε πάνω από τη γραμμή βάσης και η μόνη χώρα που βυθίστηκε ήταν η Ιταλία. Η Ελλάδα ήταν μια χώρα που παρέμεινε σταθερά στην περιφερειακή σφαίρα. Το 1992, το κατά κεφαλήν ΑΕΠ της ήταν 49% του βασικού επιπέδου. Ο αριθμός αυτός αυξήθηκε ελαφρώς στο 54% το 2004, αλλά διολίσθησε και πάλι στο 48% το 2016 μετά την κρίση.

Η επίμονη διάκριση μεταξύ των χωρών του πυρήνα και των περιφερειακών χωρών εντός της Ευρωπαϊκής Ένωσης υποστηρίζεται επίσης από πιο λεπτομερή χαρακτηριστικά των χωρών αυτών. Σε μια εμπεριστατωμένη μελέτη, η διάκριση βασίζεται στην ικανότητα θέσπισης κανόνων, στη συμβολή στον προϋπολογισμό της ΕΕ, στις σχέσεις εξωτερικού χρέους και στην ικανότητα καινοτομίας (Magone, Laffan, and Schweiger 2016). Σε αντίθεση με τις περιφερειακές χώρες, μια χώρα του πυρήνα θα πρέπει να έχει ισχυρότερη ικανότητα θέσπισης κανόνων, να έχει καθαρή συνεισφορά στον προϋπολογισμό της ΕΕ, να είναι πιστωτής και να διαθέτει ισχυρή ικανότητα καινοτομίας. Προηγούμενες έρευνες δείχνουν ότι οι χώρες που πληρούν πάντα αυτά τα κριτήρια είναι ακριβώς οι δέκα χώρες του πυρήνα που αναφέρονται παραπάνω.

2,2. Η θεσμική βάση και οι επιρροές της δομής πυρήνα-περιφέρειας8

Η επίμονη δομή πυρήνα-περιφέρειας εντός της Ευρωπαϊκής Ένωσης θα πρέπει να υποστηρίζεται από ένα σύνολο θεσμών που καλύπτουν οικονομικούς, νομισματικούς και δημοσιονομικούς θεσμούς. Ο οικονομικός θεσμός χαρακτηρίζεται από μια σταδιακή διαδικασία για την επίτευξη μιας ολοκληρωμένης αγοράς με έντονα νεοφιλελεύθερα χαρακτηριστικά, στην οποία τα αγαθά, το κεφάλαιο, οι υπηρεσίες και οι εργαζόμενοι μπορούν να ρέουν ελεύθερα (Gill 1998). Το συμβολικό γεγονός ήταν η υπογραφή της Ενιαίας Ευρωπαϊκής Πράξης του 1986. Για να προωθηθεί η δημιουργία της ενιαίας ευρωπαϊκής αγοράς, απαγορεύεται στα μέλη της ΕΕ να επιβάλλουν δασμούς ή ποσοστώσεις μεταξύ τους. Επιπλέον, για να διατηρηθεί μια ανταγωνιστική αγορά, απαγορεύεται κάθε μορφή επιδότησης προς τις εγχώριες επιχειρήσεις ή προϊόντα. Τα άρθρα 106 και 107 της Συνθήκης για τη λειτουργία της Ευρωπαϊκής Ένωσης (ΣΛΕΕ) αποτελούν χαρακτηριστικά παραδείγματα τέτοιων κανόνων (EUR-Lex 2008). Ωστόσο, παρά τις σημαντικά ολοκληρωμένες αγορές αγαθών, υπηρεσιών και χρηματοπιστωτικών αγορών, η αγορά εργασίας παραμένει σε μεγάλο βαθμό περιορισμένη σε εθνικό επίπεδο, με πολύ πιο προστατευτικά άρθρα που στοχεύουν ειδικά στην απομόνωση των κραδασμών των εισερχόμενων φθηνών εργατών μετά την επέκταση της Ευρωπαϊκής Ένωσης προς ανατολάς (Puaschunder 2016). Ως εκ τούτου, στην ουσία, η Ευρωπαϊκή Ενιαία Αγορά έχει διαμορφώσει την Ευρωπαϊκή Ένωση ως έναν "ελεύθερο χώρο για το κεφάλαιο" (Van Der Pijl 2006: 32).

Οι οικονομικοί θεσμοί υποστηρίζουν την άνιση δομή από τρεις πλευρές. Πρώτον, ως βασικό μέρος των οικονομικών θεσμών στην Ευρωπαϊκή Ένωση, το ελεύθερο εμπόριο προσφέρει μια ευρεία υπερπόντια αγορά για τις χώρες του πυρήνα, ενώ οι περιφερειακές χώρες υποφέρουν από την άνιση ανταλλαγή στο διεθνές εμπόριο, οδηγώντας σε εκροή αξίας. Η υπάρχουσα βιβλιογραφία συζητά τρεις τρόπους με τους οποίους μπορεί να συμβεί η άνιση ανταλλαγή: (1) οι χώρες με υψηλότερη παραγωγικότητα αποκτούν επιπλέον υπεραξία στην ανταλλαγή (Shaikh 1979, 1980)- (2) η υπεραξία μεταφέρεται στις χώρες με την υψηλότερη οργανική σύνθεση του κεφαλαίου λόγω της εξίσωσης του διεθνούς γενικού ποσοστού κέρδους (Emmanuel 1972)- και (3) μια χώρα ή ένας κλάδος μπορεί να αποκτήσει επιπλέον υπεραξία με μονοπώλιο ή πλεονεκτική θέση στην αλυσίδα αξίας (Bukharin 1929- Kaplinsky 2013). Συνήθως, οι χώρες του πυρήνα έχουν υψηλότερη οργανική σύνθεση του κεφαλαίου, υψηλότερη παραγωγικότητα της εργασίας και ανώτερη θέση στον διεθνή καταμερισμό εργασίας. Επομένως, η συσσώρευση κεφαλαίου των περιφερειακών χωρών επηρεάζεται αρνητικά λόγω της απώλειας αξίας μέσω αυτής της άνισης ανταλλαγής. Δεύτερον, η χρηματοπιστωτική απελευθέρωση που προέκυψε από την εγκαθίδρυση της ενιαίας ευρωπαϊκής αγοράς, ενισχύει τη ροή κεφαλαίων από τον πυρήνα προς την περιφέρεια. Πιο συγκεκριμένα, η συνολική χρηματοπιστωτική απελευθέρωση στην Ευρωπαϊκή Ένωση βοηθά τις χώρες του πυρήνα να εξάγουν κεφάλαια προς την περιφέρεια με τη μορφή τραπεζικού δανεισμού και άμεσων ξένων επενδύσεων (Lapavitsas et al. 2010). Κατά συνέπεια, οι απελευθερωμένες χρηματοπιστωτικές αγορές γίνονται το θεμέλιο για τις πηγές πίστωσης για τις χώρες της περιφέρειας και τη χρηματοπιστωτική τους επέκταση (Stockhammer 2014)

Τρίτον, οι περιφερειακές χώρες υποχρεούνται να εγκαταλείψουν τις προστατευτικές βιομηχανικές πολιτικές ως προϋπόθεση για την ένταξή τους στην ενιαία ευρωπαϊκή αγορά9. Αυτή η προϋπόθεση τις καθιστά επιρρεπείς στην αποδυνάμωση και τη στασιμότητα της ανάπτυξης των εγχώριων βιομηχανιών, επειδή είναι άμεσα εκτεθειμένες στον έντονο διεθνή ανταγωνισμό. Με την αποδυνάμωση των εγχώριων βιομηχανιών, οι περιφερειακές χώρες ενδέχεται να βιώσουν την αποβιομηχάνιση (Becker, Jäger και Weissenbacher 2015), παρεμποδίζοντας άμεσα τη συσσώρευση κεφαλαίου που διαφορετικά θα προωθούσε την εθνική ανταγωνιστικότητα (Rodrik 2016). Η τρέχουσα οικονομική ιστορία τονίζει επίσης ότι οι αποτελεσματικές βιομηχανικές και εμπορικές πολιτικές είναι απαραίτητες για να αποκτήσει μια χώρα σταδιακά βιομηχανική ανταγωνιστικότητα (Chang 2002: 2).

Υπήρξαν επίσης προσπάθειες προς ένα ενιαίο νόμισμα, το ευρώ, για την προώθηση του σχηματισμού της ενιαίας αγοράς, αλλά ο σχηματισμός και η λειτουργία της ΟΝΕ δεν είναι μια ουδέτερη διαδικασία και επιβάλλει περιορισμούς στον χώρο πολιτικής των χωρών μελών. Το 1992 υπογράφηκε από τις χώρες μέλη η Συνθήκη του Μάαστριχτ ως αφετηρία του ευρώ, η οποία απαιτούσε από τις χώρες μέλη να πληρούν ορισμένα κριτήρια νομισματικής και δημοσιονομικής σύγκλισης, ιδίως αυστηρά όρια για το δημοσιονομικό έλλειμμα (3% του ΑΕΠ) και το επίπεδο του συνολικού δημόσιου χρέους (60% του ΑΕΠ). Αυτά τα μέτρα λιτότητας κρίθηκαν απαραίτητα για τη δημιουργία του βασικού περιβάλλοντος για τη δημιουργία μιας ζώνης ενιαίου νομίσματος: χαμηλό χρέος, χαμηλό επιτόκιο, σταθερές συναλλαγματικές ισοτιμίες και χαμηλά επίπεδα δημόσιου χρέους (Μηλιός 2005). Η λιτότητα προσδιορίστηκε περαιτέρω στο Σύμφωνο Σταθερότητας και Ανάπτυξης του 1997 ως κριτήριο ένταξης (κριτήρια της Κοπεγχάγης) για την ένταξη των χωρών στην ΟΝΕ (Hermann 2007). Αυτή η απαίτηση λιτότητας περιορίζει τα περιθώρια των περιφερειακών χωρών να ασκούν ενεργητικές δημοσιονομικές πολιτικές (Featherstone 1998).

Η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) ιδρύθηκε επίσημα το 1998, ένα χρόνο πριν από την έκδοση του ευρώ. Μετά την ίδρυση της ΕΚΤ, οι κεντρικές τράπεζες κάθε χώρας, οι οποίες αποτελούν το Ευρωπαϊκό Σύστημα Κεντρικών Τραπεζών, υποχρεώθηκαν να εγκαταλείψουν την ανεξαρτησία τους στη νομισματική πολιτική και να ασκούν μόνο τη νομισματική πολιτική που καθορίζεται από την ΕΚΤ (Πασιούρας 2012: 56-57). Δεδομένου ότι η Γερμανία παρέχει το 27% του κεφαλαίου, η ΕΚΤ ακολουθεί πάντα τη γερμανική παράδοση, υιοθετώντας την ενιαία εντολή για σταθερό επίπεδο τιμών (Sepos 2016), με στόχο ένα στοχευμένο ποσοστό πληθωρισμού κάτω του 2%. Με άλλα λόγια, η ΕΚΤ ακολουθεί μια ισχυρή εκδοχή της ανεξαρτησίας της κεντρικής τράπεζας, εστιάζοντας μόνο στον πληθωρισμό και παραμελώντας άλλες πτυχές της οικονομίας. Για να διατηρηθεί η ισχυρή ανεξαρτησία, δεν υπήρχαν προετοιμασμένα σχέδια διάσωσης κατά την αντιμετώπιση της κρίσης και δεν υπήρχε άμεση αγορά κρατικού χρέους10. Η ΕΚΤ απέτυχε να ενεργήσει ως ο τελευταίος δανειστής καταφυγής σε αναγκαίες συνθήκες.

Η λειτουργία της ΟΝΕ επιδείνωσε το χάσμα στο εσωτερικό της Ευρωπαϊκής Ένωσης από τρεις απόψεις. Πρώτον, δεδομένου ότι υπήρχαν περιορισμοί στις δημοσιονομικές δαπάνες και όλες οι χώρες έπρεπε να εφαρμόζουν μια ενιαία νομισματική πολιτική, οι χώρες μέλη της ΟΝΕ δεν μπορούσαν να καθορίσουν τις δικές τους συμβατικές δημοσιονομικές και νομισματικές πολιτικές. Δεύτερον, οι περιφερειακές χώρες έχασαν τη δυνατότητά τους να αποκτούν ανταγωνιστικά πλεονεκτήματα προσαρμόζοντας τις συναλλαγματικές τους ισοτιμίες (Becker, Jäger, and Weissenbacher 2015- Lapavitsas 2012: 159). Επιπλέον, η ΟΝΕ συμπλήρωσε επίσης τη χρηματοπιστωτική απελευθέρωση στην Ευρωπαϊκή Ένωση, παρέχοντας ένα διαρκές περιβάλλον χαμηλών επιτοκίων χωρίς τη δημιουργία συντονισμένης ρύθμισης των τραπεζών και άλλων χρηματοπιστωτικών ιδρυμάτων.

Αυτό διεύρυνε την οικονομική επέκταση και εμβάθυνε την εξάρτηση των περιφερειακών χωρών από εξωτερικά κεφάλαια για τη χρηματοδότηση των δημόσιων δαπανών πριν από την κρίση (Milios and Sotiropoulos 2010- Stockhammer 2014- Stockhammer and Köhler 2015), επειδή οι εσωτερικές πηγές χρηματοδότησης ήταν περιορισμένες για τις χώρες αυτές χωρίς την αναγκαία δημοσιονομική και νομισματική πολιτική. Οι εξελίξεις αυτές δημιούργησαν μια ασταθή δομή δανεισμού σε κρατικό επίπεδο με αυξημένους συστηματικούς κινδύνους.

Η νομισματική πολιτική με αντιπληθωριστικό προσανατολισμό και οι αυστηρές απαιτήσεις για συσταλτική δημοσιονομική πολιτική περιορίζουν επίσης τα περιθώρια της Ευρωπαϊκής Ένωσης να αμβλύνει το διαρθρωτικό χάσμα μεταξύ των χωρών του πυρήνα και της περιφέρειας μέσω πιο ενεργών πολιτικών. Χωρίς λειτουργικά και συντονισμένα εργαλεία δημοσιονομικής πολιτικής, ο προϋπολογισμός της ΕΕ είναι εξαιρετικά μικρός. Το 2019, ο προϋπολογισμός της ΕΕ ήταν μόλις 148 δισεκατομμύρια ευρώ, αποτελώντας μόλις το 2% των συνδυασμένων εθνικών προϋπολογισμών όλων των χωρών της ΕΕ (Ευρωπαϊκή Επιτροπή 2020). Αυτοί οι περιορισμένοι πόροι που ελέγχει η Ευρωπαϊκή Ένωση δεν μπορούν να μετατραπούν σε ουσιαστική βοήθεια προς τις περιφερειακές χώρες. Για παράδειγμα, η Ευρωπαϊκή Ένωση συνήθιζε να παρέχει κεφάλαια με τη μορφή βοήθειας για τη συνοχή, αλλά το ποσό ήταν πολύ μικρό για να παράγει ουσιαστικά αποτελέσματα (Petrakos and Zikos 1996).

Εν τω μεταξύ, οι χώρες του πυρήνα δεν είναι υποχρεωμένες να αναλάβουν το κόστος για να βοηθήσουν την ανάπτυξη της περιφέρειας μέσω μιας κοινής φορολογικής επιβάρυνσης ή μεταβιβαστικών πληρωμών. Ως απάντηση στις οικονομικές διακυμάνσεις, οι χώρες της περιφέρειας στερούνται την επιλογή επεκτατικών πολιτικών (Hein και Truger 2005). Όσον αφορά την Ελλάδα, τρεις γύροι προγραμμάτων διάσωσης από την Ευρωπαϊκή Ένωση έγιναν σε βάρος της μείωσης του δημοσιονομικού ελλείμματος και του δημόσιου χρέους της ως προαπαιτούμενα. Αυτές οι σύγχρονες συρρικνώσεις ώθησαν περαιτέρω την Ελλάδα προς μια πιο απελευθερωμένη αγορά εργασίας και έναν ιδιωτικοποιημένο τομέα επιχειρήσεων (Hermann 2014- Lapavitsas 2019). Τα περιορισμένα περιθώρια χάραξης πολιτικής δεν άφησαν στην Ελλάδα άλλη επιλογή από το να αφήσει την κρίση να εξαπλωθεί.

2.3. Χαρακτηριστικά της χρηματοπιστωτικής επέκτασης στην Ελλάδα

Η ελληνική κρίση πυροδοτήθηκε από μια κρίση δημόσιου χρέους, γεγονός που κάνει τους μελετητές να στρέφονται φυσικά στη βιβλιογραφία της χρηματιστικοποίησης για να εξηγήσουν την έκρηξη της κρίσης. Ωστόσο, υπάρχουν επίσης αμφιβολίες σχετικά με το επιχείρημα ότι η ελληνική οικονομία έχει χρηματιστικοποιηθεί (Μαυρουδέας 2014- Παπαδάτος 2018). Το κλειδί αυτής της διαμάχης συνδέεται βαθιά με τη διαφορά μεταξύ μαρξικών και μη μαρξικών θεωριών της χρηματοοικονομικής, η οποία καθορίζει άμεσα τον τρόπο με τον οποίο ορίζεται η έννοια της χρηματιστικοποίησης.

Η μη μαρξιστική θεωρία της χρηματοδότησης τείνει να αναλύει τη χρηματοδότηση στον καπιταλισμό ως ένα ανεξάρτητο φαινόμενο αυτόνομο από την παραγωγική συσσώρευση και τις παραγωγικές δραστηριότητες (Μαυρουδέας και Παπαδάτος 2018). Αυτό αντικατοπτρίζεται άμεσα στον κλασικό ορισμό της χρηματιστικοποίησης ως η αύξηση της επιρροής της χρηματοδότησης (αυξανόμενα χρηματοοικονομικά κέρδη κ.λπ.) σε μια οικονομία (Epstein 2005- Krippner 2005). Αντίθετα, οι μαρξιστές μελετητές εμμένουν στην αντίληψη του Μαρξ για τη χρηματοδότηση ως μη παραγωγική δραστηριότητα, οπότε, όπως ακριβώς οι μισθοί των μη παραγωγικών εργαζομένων, τα κέρδη του εμπορικού κεφαλαίου και τα μισθώματα γης, η ουσία όλων των μορφών χρηματοπιστωτικών κερδών είναι η αναδιανομή της συνολικής αξίας και της υπεραξίας που παράγεται από τους παραγωγικούς εργαζόμενους (Savran and Tonak 1999- Foley 2013- Fine 2013- Lapavitsas and Mendieta-Muñoz 2016- Mavroudeas and Papadatos 2018). Αυτό σημαίνει ότι η κίνηση της χρηματοπιστωτικής σφαίρας ρυθμίζεται θεμελιωδώς από τη συνθήκη παραγωγής (Mavroudeas and Papadatos 2018- Xie, Kuang, and Li 2022).

Το τοκοφόρο κεφάλαιο (IBC) αποτελεί βασική έννοια της μαρξικής θεωρίας της χρηματοοικονομικής. Στις πιστωτικές σχέσεις, τα χρήματα που δανείζονται μπορούν να διχαστούν μεταξύ "χρήματος ως χρήμα" για διάφορους σκοπούς και "χρήματος ως κεφάλαιο" για αξιοποίηση, και η τελευταία περίπτωση δημιουργεί IBC στην οποία ο δανειολήπτης προσδοκά να δημιουργήσει πλεόνασμα με τα χρήματα που δανείζει. Λαμβάνοντας υπόψη τη σημασία της IBC, οι μαρξιστές μελετητές αναπτύσσουν μια πιο εκλεπτυσμένη κατανόηση της χρηματιστικοποίησης: πρόκειται για την επέκταση της IBC σε εντατικές και εκτεταμένες μορφές (Fine 2010, 2013). Η εντατική πτυχή αναφέρεται στον πολλαπλασιασμό των χρηματοοικονομικών περιουσιακών στοιχείων και στην απόκλιση της χρηματοδότησης από την παραγωγή, ενώ η εκτατική πτυχή αναφέρεται στην επέκταση της λογικής της IBC σε περισσότερους τομείς της οικονομικής και κοινωνικής ζωής (Μαυρουδέας και Παπαδάτος 2018). Η πρώτη πτυχή αφορά το γενικό πρόβλημα που αντιμετωπίζει η πιστωτική επέκταση εάν η παραγωγή υπεραξίας δεν επαρκεί για την αποπληρωμή των χρεών, ενώ η δεύτερη πτυχή δίνει έμφαση στη διαρθρωτική αλλαγή του καπιταλισμού. Για παράδειγμα, ένα στεγαστικό δάνειο για κατοικία δεν είναι IBC επειδή ο δανειολήπτης δεν αναμένει άμεσα ένα πλεόνασμα με το σπίτι. Αλλά μετά την κεφαλαιοποίηση των υποθηκών σε νέα περιουσιακά στοιχεία, τα χρήματα που προκαταβάλλονται για την αγορά αυτών των περιουσιακών στοιχείων γίνονται IBC επειδή αναμένεται πλεόνασμα, και αυτά τα περιουσιακά στοιχεία μπορούν να κεφαλαιοποιηθούν ακόμη περισσότερο για να δημιουργήσουν νέα IBC. Έτσι, η λογική της IBC επεκτείνεται σε τομείς και δραστηριότητες άσχετες με την IBC πριν.

Με βάση μια τέτοια μαρξιστική κατανόηση της χρηματιστικοποίησης, οι μελετητές αμφισβητούν τη χρηματιστικοποίηση της ελληνικής οικονομίας (Μαυρουδέας 2014, Παπαδάτος 2018). Το βασικό πρόβλημα είναι ότι η εκτεταμένη επέκταση της IBC απαιτεί ένα χρηματοπιστωτικό σύστημα στο οποίο κυριαρχεί η σκιώδης τραπεζική, αλλά το χρηματοπιστωτικό σύστημα της Ελλάδας εξακολουθεί να βασίζεται στις τράπεζες. Επιπλέον, τα εμπειρικά στοιχεία δείχνουν επίσης ότι το επίπεδο χρέους στην Ελλάδα δεν υπερέβαινε τον μέσο όρο της ΕΕ (Mavroudeas 2014). Συνεπώς, τείνουμε να συμφωνήσουμε ότι ίσως δεν είναι σκόπιμο να περιγράψουμε την ελληνική κρίση με τη χρηματιστικοποίηση. Αυτό όμως δεν αναιρεί ότι η συσσώρευση χρέους αποτελεί χαρακτηριστικό της ελληνικής κρίσης. Όπως υποδηλώνει η μαρξική θεωρία της χρηματοδότησης, η συσσώρευση χρέους είναι βιώσιμη μόνο όταν τα δανεικά χρήματα χρησιμοποιούνται σε παραγωγικές δραστηριότητες για να δημιουργήσουν αρκετή αξία και υπεραξία, αλλά δεν υπάρχει καμία εγγύηση ότι αυτό θα συμβεί (Fine 2013). Με άλλα λόγια, το δανεισμένο χρήμα μπορεί να χρησιμοποιηθεί σε μη παραγωγικές δραστηριότητες ή ακόμη και στη συσσώρευση πλασματικού κεφαλαίου για τη διατήρηση των χρηματοπιστωτικών φούσκων και της ανάπτυξης, έως ότου η απόκλιση μεταξύ της χρηματοπιστωτικής επέκτασης και της παραγωγής μετατραπεί τελικά σε κρίση. Πάνω απ' όλα, η ανάλυση των χρηματοπιστωτικών δραστηριοτήτων θα πρέπει να ενσωματωθεί στη συζήτηση για τη γενική συνθήκη της παραγωγικής συσσώρευσης που καθορίζει την παραγωγή αξίας και υπεραξίας. Όσον αφορά την Ελλάδα, η διόγκωση του χρέους και η κερδοσκοπία στην αγορά μετοχών και ακινήτων αποτελούσαν πρωταρχικό χαρακτηριστικό πριν από την κρίση, γεγονός που τροφοδότησε την αστάθεια υπό συνθήκες αδύναμης παραγωγικής συσσώρευσης.

Επιπλέον, ως περιφερειακή χώρα, η ανάλυση της χρηματοπιστωτικής επέκτασης στην Ελλάδα θα πρέπει επίσης να ενταχθεί στη δομή πυρήνα-περιφέρειας της Ευρωπαϊκής Ένωσης. Η βιβλιογραφία σχετικά με τη χρηματιστικοποίηση της περιφέρειας αναδεικνύει αυτή την πτυχή (Becker and Jäger 2012- Becker et al. 2010- Barradas et al. 2018). Αντιμέτωπες με διαρθρωτικούς περιορισμούς στη δομή πυρήνα-περιφέρειας, οι χώρες της περιφέρειας συνήθως φέρουν ελλείμματα στο ισοζύγιο τρεχουσών συναλλαγών και μια επέκταση του χρέους που καθοδηγείται από εισροές κεφαλαίων από τον πυρήνα (Becker and Jäger 2012). Η Ελλάδα βρέθηκε αντιμέτωπη με παρόμοιες συνθήκες. Ξεκινώντας από τα τέλη της δεκαετίας του 1980, η ελληνική κυβέρνηση καλωσόρισε τη χρηματοπιστωτική απελευθέρωση και μείωσε τις ρυθμίσεις για τα χρηματοοικονομικά. Αυτό εξυπηρετούσε δύο σκοπούς (Παγουλάτος 2014): ένα εργαλείο για την καταπολέμηση του πληθωρισμού στο εσωτερικό και την εκπλήρωση των απαιτήσεων για την είσοδο στην Ευρωπαϊκή Ένωση στο εξωτερικό. Ωστόσο, με την επιδείνωση της ανταγωνιστικότητας μετά την ένταξη στην Ευρωπαϊκή Ένωση, η Ελλάδα εγκλωβίστηκε στο κατώτερο άκρο του παγκόσμιου παραγωγικού δικτύου, όπως πολλές άλλες περιφερειακές χώρες (Becker et al. 2010). Πριν από την κρίση, η επιδείνωση της ανταγωνιστικότητας εμβάθυνε την ανισορροπία της ελληνικής οικονομίας, δημιούργησε ένα επίμονο έλλειμμα στο ισοζύγιο τρεχουσών συναλλαγών και επηρέασε αρνητικά την παραγωγική της συσσώρευση. Η εξωτερική ανισορροπία ανάγκασε την Ελλάδα να εξαρτάται όλο και περισσότερο από το εξωτερικό χρέος, αλλά αντιμέτωπη με ένα σχετικά χαμηλό επίπεδο του ποσοστού κέρδους, τα χρήματα που δανείστηκαν πήγαν στην κατανάλωση, σε αγορές διαρκών αγαθών και σε κερδοσκοπικές δραστηριότητες αντί για παραγωγική συσσώρευση (Gambarotto και Solari 2014), δημιουργώντας τελικά χρηματοπιστωτική αστάθεια.

Η επίμονη εξάρτηση από την εισροή κεφαλαίων άλλαξε σταδιακά τη δομή του χρέους (αναλογία εξωτερικού/εσωτερικού χρέους) της Ελλάδας, γεγονός που μπορεί να προκαλέσει συστηματικούς κινδύνους (Bolton and Huang 2018). Πιο συγκεκριμένα, η εξωτερική χρηματοδότηση είναι πιο βολική, αλλά αυξάνει τον κίνδυνο χρεοκοπίας μιας χώρας. Η χρεοκοπία σε μεγάλη κλίμακα μπορεί να οδηγήσει σε κρατική χρεοκοπία με δυσμενείς συνέπειες για την οικονομία. Από την άλλη πλευρά, η εσωτερική χρηματοδότηση μπορεί να προκαλέσει πληθωρισμό. Μια σταθερή δομή χρέους απαιτεί ισορροπία μεταξύ των δύο, την οποία η Ελλάδα δεν μπόρεσε να επιτύχει χωρίς ενεργή δημοσιονομική και νομισματική πολιτική ανεξάρτητη από την Ευρωπαϊκή Ένωση. Έτσι, το εξωτερικό χρέος που ανέλαβε η Ελλάδα συνέχισε να συσσωρεύεται, μαζί με τους συστηματικούς κινδύνους του. Μόλις η ελληνική κυβέρνηση κρίθηκε ανίκανη να αποπληρώσει τα χρέη της, η εξωτερική χρηματοδότηση σταμάτησε ξαφνικά, εξαντλώντας την ταμειακή της ροή, γεγονός που κατέληξε στην κρίση δημόσιου χρέους.

Τάσεις του ποσοστού κέρδους στην Ευρώπη

3.1. Η επίδραση της διάρθρωσης πυρήνα-περιφέρειας στην Ελλάδα

Όπως αναφέρθηκε προηγουμένως, η ανταγωνιστικότητα της Ελλάδας παρεμποδίστηκε από τη δομή πυρήνα-περιφέρειας της Ευρωπαϊκής Ένωσης, η οποία αντικατοπτρίζεται άμεσα στο επίμονο έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών της. Όπως φαίνεται στο διάγραμμα 2, σε σύγκριση με δύο χώρες του πυρήνα, τη Γερμανία και τις Κάτω Χώρες, το ισοζύγιο τρεχουσών συναλλαγών της Ελλάδας ήταν πάντα ελλειμματικό από τα μέσα της δεκαετίας του 1970. Η ανάπτυξη της ενιαίας ευρωπαϊκής αγοράς ενέτεινε περαιτέρω το χάσμα μεταξύ πυρήνα και περιφέρειας στο ισοζύγιο τρεχουσών συναλλαγών. Αφού πλησίασε για λίγο το μηδέν το 1994, το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών της Ελλάδας συνέχισε να αυξάνεται στο 15% του ΑΕΠ της πριν από το 2008, ενώ τόσο η Γερμανία όσο και οι Κάτω Χώρες παρουσίασαν αυξανόμενο πλεόνασμα στο ισοζύγιο τρεχουσών συναλλαγών κατά την ίδια περίοδο. Μετά την κρίση, το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών της Ελλάδας μειώθηκε ραγδαία λόγω της ταχείας μείωσης των εισαγωγών.

Η άνιση ανταλλαγή στο διεθνές εμπόριο αποτελεί βασικό μηχανισμό καταστολής της ανταγωνιστικότητας των περιφερειακών χωρών (Smith 2012). Για να μετρήσουμε την έκταση της άνισης ανταλλαγής, επεκτείνουμε την τρέχουσα βιβλιογραφία για να εκτιμήσουμε τη μεταφορά αξίας που ενσωματώνεται στο διεθνές εμπόριο μεταξύ της Ελλάδας και όλων των άλλων χωρών της ΕΕ (Tsaliki, Paraskevopoulou, and Tsoulfidis 2018), με βάση τον Παγκόσμιο Πίνακα Εισροών-Εκροών (WIOT) (Timmer et al. 2015). Η μεταφορά αξίας στο διεθνές εμπόριο είναι αποτέλεσμα της διαφοράς μεταξύ της εγχώριας αξίας εργασίας που ενσωματώνεται σε ένα δολάριο αγαθών από έναν κλάδο μιας χώρας με την αντίστοιχη διεθνή τιμή παραγωγής. Εάν η πρώτη είναι μεγαλύτερη, σημαίνει ότι η χώρα λαμβάνει μικρότερη αξία στο διεθνές εμπόριο σε σύγκριση με την εγχώρια αξία εργασίας της, γεγονός που συνεπάγεται εκροή αξίας. Παρουσιάζουμε τον λόγο μεταξύ της ατομικής αξίας εργασίας που ενσωματώνεται σε ένα δολάριο και της διεθνούς τιμής παραγωγής από διάφορους κλάδους στην Ελλάδα και τη Γερμανία (διάγραμμα 3) για να απεικονίσουμε τη θέση της Ελλάδας στο διεθνές εμπόριο στην Ευρωπαϊκή Ένωση.

Το αριστερό τμήμα του διαγράμματος 3 δείχνει ότι από το 1995 έως το 2007, τα προϊόντα και των δεκαέξι κλάδων εμπορεύσιμων αγαθών στην Ελλάδα περιείχαν μεγαλύτερη εγχώρια εργασιακή αξία ενσωματωμένη σε ένα δολάριο αγαθών από τη διεθνή τιμή παραγωγής. Το δεξιό πάνελ δείχνει τις αντίθετες συνθήκες για τη Γερμανία. Έτσι, η Ελλάδα αντιμετώπισε εκροή αξίας στο εμπόριο με τη Γερμανία, και το αποτέλεσμα αυτό ευθυγραμμίζεται με όσα συζητήθηκαν παραπάνω. Συγκεντρώνοντας όλες τις εισροές και εκροές αξίας στο εμπόριο μεταξύ της Ελλάδας και όλων των άλλων μελών της ΕΕ, διαπιστώνουμε ότι η Ελλάδα υπέφερε συνεχώς από καθαρή εκροή αξίας με συνολική κλίμακα μεταξύ 1,5% και 2,5% στο συνολικό προϊόν από το 1995 έως το 2007. Η επίμονη εκροή αξίας παρέχει πρόσθετες αποδείξεις για την αρνητική επίδραση της διάρθρωσης πυρήνα-περιφέρειας στη συσσώρευση κεφαλαίου της Ελλάδας (Mavroudeas and Paitaridis 2014a, Tsaliki, Paraskevopoulou, and Tsoulfidis 2018).

Η επίμονη ανισορροπία του ισοζυγίου τρεχουσών συναλλαγών μαζί με την εκροή αξίας δείχνει ότι η Ελλάδα απέτυχε να προωθήσει την ανταγωνιστικότητα ως περιφερειακή χώρα στην Ευρωπαϊκή Ένωση. Πριν από την ένταξη της Ελλάδας στην Ευρωπαϊκή Επιτροπή το 1981, η οικονομία της κυριαρχούνταν από επιχειρήσεις μικρού μεγέθους, αλλά λόγω της ισχυρής συσσώρευσης στη δεκαετία του 1960 και στις αρχές της δεκαετίας του 1970, υπήρχε μια συνεκτική παραγωγική δομή με αναπτυσσόμενους τομείς ενδιάμεσων και κεφαλαιουχικών αγαθών (Mavroudeas and Paitaridis 2014a). Όμως η ένταξη στην Ευρωπαϊκή Ένωση σταμάτησε την περαιτέρω εξυγίανση των βιομηχανιών της Ελλάδας και η ανταγωνιστικότητά της άρχισε να μειώνεται. Η Ελλάδα εγκλωβίστηκε ουσιαστικά στην παραγωγή μικρής κλίμακας. Μεταξύ 1973 και 1988, οι επιχειρήσεις με λιγότερους από 10 εργαζομένους απασχολούσαν το 42% της συνολικής απασχόλησης (Petrakos and Zikos 1996), ενώ ο αριθμός αυτός αυξήθηκε ακόμη και στο 57% το 2018 (European Commission 2018). Ωστόσο, η παραγωγή στην Ελλάδα επέστρεψε στους παραδοσιακούς τομείς και στους τομείς των καταναλωτικών αγαθών μετά τη δεκαετία του 1980, αντί να οικοδομήσει έναν ισχυρό εξαγωγικό τομέα βασισμένο στη μεταποίηση (Mavroudeas and Paitaridis 2014a)11. Έτσι, οι αδύναμοι εγχώριοι τομείς των ενδιάμεσων και κεφαλαιουχικών αγαθών αντικαταστάθηκαν γρήγορα από μαζικές εισαγωγές και στις εξαγωγές της Ελλάδας κυριάρχησαν οι πρώτες ύλες, τα ορυκτά και τα γεωργικά προϊόντα (Oelgemöller 2013).

Σχήμα 4. Ποσοστό κέρδους και ρυθμός αύξησης του ΑΕΠ της Ελλάδας από το 1961 έως το 2016: Σημείωση: Η καθαρή προστιθέμενη αξία προέρχεται από την εγχώρια προστιθέμενη αξία (UVND). Το απόθεμα παγίου κεφαλαίου είναι από το καθαρό απόθεμα κεφαλαίου (OKND). Τα αρχικά στοιχεία μετριούνται σε σταθερές τιμές, οπότε χρησιμοποιούμε τον δείκτη τιμών για τον σχηματισμό παγίου κεφαλαίου (PIGT) για να μετατρέψουμε τα στοιχεία σε τρέχουσες τιμές, δεδομένου ότι τα υπόλοιπα στοιχεία μετριούνται σε τρέχουσες τιμές. Η εκτίμηση της αμοιβής εργασίας βασίζεται στην αμοιβή εργασίας για μισθωτούς (UWCD), αλλά λείπουν στοιχεία για τους αυτοαπασχολούμενους εργάτες. Έτσι, υποθέτουμε ισοδύναμο μέσο εισόδημα μεταξύ μισθωτών και αυτοαπασχολούμενων εργατών. Η αποζημίωση εργασίας για μισθωτούς διαιρείται με το συνολικό αριθμό μισθωτών (NWTD) και στη συνέχεια πολλαπλασιάζεται με τη συνολική απασχόληση (NETD) για να εκτιμηθεί η συνολική αποζημίωση εργασίας.

Συνοψίζοντας, η ένταξη στην Ευρωπαϊκή Ένωση εξασθένησε περαιτέρω την ανταγωνιστικότητα της Ελλάδας και επιδείνωσε τα προβλήματα που αντιμετωπίζει η Ελλάδα στην ανάπτυξη. Η ελληνική κυβέρνηση απέτυχε επίσης να αναδιαμορφώσει μια καλά λειτουργική εσωτερική θεσμική δομή μέσω αποτελεσματικών μεταρρυθμίσεων (Gkasis 2018- Kutlay 2018: 115-50). Οι αρνητικές επιπτώσεις της δομής πυρήνα-περιφέρειας στην Ευρωπαϊκή Ένωση στην Ελλάδα αντικατοπτρίζονται περαιτέρω στη μακροπρόθεσμη τάση του ποσοστού κέρδους.

3.2. Ποσοστό κέρδους της Ελλάδας από το 1961 έως το 2016

Ακολουθώντας την υπάρχουσα βιβλιογραφία, εκτιμούμε τώρα το ποσοστό κέρδους στην Ελλάδα για να αντικατοπτρίσουμε τη γενική κατάσταση της συσσώρευσης κεφαλαίου της (Basu 2013- Duménil και Lévy 2002- Οικονομάκης, Ανδρουλάκης και Μαρκάκη 2014- Kliman 2009). Ο τύπος για τον υπολογισμό του ποσοστού κέρδους παρατίθεται παρακάτω, όπου Υ είναι η καθαρή προστιθέμενη αξία, W είναι η συνολική αμοιβή εργασίας, Κ είναι το απόθεμα πάγιου κεφαλαίου και Π είναι το κέρδος.

Το ποσοστό κέρδους στην Ελλάδα απεικονίζεται παράλληλα με την αύξηση του ΑΕΠ στο διάγραμμα 4 και οι δύο μεταβλητές παρουσιάζουν συγχρονισμένη διακύμανση, διότι το ποσοστό κέρδους είναι η βασική μεταβλητή για τον προσδιορισμό του κεφαλαίου συσσώρευση. Με βάση τη βιβλιογραφία για την ιστορία της παγκόσμιας καπιταλιστικής ανάπτυξης και την πολιτική ιστορία της σύγχρονης Ελλάδας (Μαυρουδέας 2010, 2013), χωρίζουμε την περίοδο μεταξύ 1961 και 2016 σε τέσσερα μέρη12 : τη χρυσή εποχή του ελληνικού καπιταλισμού από το 1961 έως το 1973, την περίοδο του στασιμοπληθωρισμού μεταξύ 1973 και 1985, τη νεοφιλελεύθερη περίοδο μεταξύ 1985 και 2009 και την περίοδο της κρίσης χρέους μετά το 2009. Η Ελλάδα γνώριζε υψηλό ποσοστό κέρδους κατά τη χρυσή εποχή του καπιταλισμού, αλλά ο στασιμοπληθωρισμός ανέτρεψε αυτή την τάση. Στην επόμενη νεοφιλελεύθερη εποχή, το δραστικά μειωμένο ποσοστό κέρδους ανακάμπτει μόνο εν μέρει, γεγονός που υποδηλώνει τόσο το υπόβαθρο της κρίσης όσο και τα διαρθρωτικά ζητήματα που αντιμετωπίζει η Ελλάδα μετά την ενσωμάτωση στην Ευρωπαϊκή Ένωση.

Πίνακας 1. Μέσος ρυθμός μεταβολής του ποσοστού κέρδους και τρεις παράγοντες επιρροής στην Ελλάδα.

3.3. Η διακύμανση και η αποσύνθεση του ποσοστού κέρδους στην Ελλάδα

Ακολουθώντας την κλασική μέθοδο αποσύνθεσης τριών παραγόντων του Weisskopf (1979), αποσυνθέτουμε το ποσοστό κέρδους της Ελλάδας από το 1961 έως το 2016 ως το γινόμενο του μεριδίου κέρδους (Π/Y), της χρησιμοποίησης της παραγωγικής ικανότητας (YY/*) και του λόγου παραγωγικής ικανότητας/κεφαλαίου (YK*/), όπου Y* είναι η δυνητική παραγωγή. Οι παράγοντες αυτοί αντανακλούν τη γενική κατάσταση της ταξικής πάλης, την αποτελεσματική ζήτηση και την οργανική σύνθεση του κεφαλαίου, αντίστοιχα. Για να αναλύσουμε περαιτέρω τις διακυμάνσεις του ποσοστού κέρδους, μετατρέπουμε το ρυθμό μεταβολής του ποσοστού κέρδους στο άθροισμα των ρυθμών μεταβολής των τριών παραπάνω παραγόντων. Το αποτέλεσμα παρουσιάζεται στον πίνακα 1.

Καθ' όλη τη διάρκεια της περιόδου, ο μέσος ετήσιος ρυθμός μεταβολής του ποσοστού κέρδους ήταν -0,8%. Διαπιστώνουμε ότι το ποσοστό κέρδους αυξάνεται και η χρησιμοποίηση της παραγωγικής ικανότητας μειώνεται αργά κατά τη διάρκεια αυτής της περιόδου. Ο λόγος παραγωγική ικανότητα/κεφάλαιο παρουσίασε ταχύτερη μείωση και έτσι λειτούργησε ως σημαντικός ανασταλτικός παράγοντας για το ποσοστό κέρδους. Κατά τη διάρκεια της χρυσής εποχής του καπιταλισμού στην Ελλάδα, το ποσοστό κέρδους αυξήθηκε ραγδαία, ενθαρρύνοντας την ενεργό συσσώρευση κεφαλαίου, την ταχεία οικονομική ανάπτυξη και την αναβάθμιση του διεθνούς καταμερισμού εργασίας. Παρά τη μείωση του λόγου παραγωγικής ικανότητας/κεφαλαίου, το μερίδιο κέρδους και η χρησιμοποίηση της παραγωγικής ικανότητας αυξάνονταν ραγδαία. Η αύξηση του μεριδίου κέρδους μπορεί να αποδοθεί κυρίως στις πολιτικές υπέρ του κεφαλαίου που έλαβε το στρατιωτικό καθεστώς (1967-1974) για την καταστολή του εργατικού κινήματος και την ευνοϊκή μεταχείριση του κεφαλαίου στη διανομή του εισοδήματος (Μανιάτης και Πασσάς 2013). Μεταξύ 1973 και 1985, με τον μετασχηματισμό του πολιτικού συστήματος στην Ελλάδα και την παγκόσμια κρίση του καπιταλισμού, το ποσοστό κέρδους στην Ελλάδα σημείωσε σημαντική μείωση κυρίως λόγω της μείωσης του μεριδίου κέρδους και του λόγου παραγωγικής ικανότητας/κεφαλαίου. H πτώση του στρατιωτικού καθεστώτος αναζωογόνησε το εργατικό κίνημα στην Ελλάδα, οδηγώντας σε αύξηση του μεριδίου των εργαζομένων. Εν τω μεταξύ, σε αντίθεση με τις νεοφιλελεύθερες μεταρρυθμίσεις που προέκυψαν από τις περισσότερες καπιταλιστικές χώρες, τόσο οι αριστερές όσο και οι δεξιές κυβερνήσεις υιοθέτησαν φιλοκεϋνσιανές πολιτικές, όπως η χρηματοδότηση έργων υποδομής μεγάλης κλίμακας που γρήγορααύξησε την οργανική σύνθεση του κεφαλαίου. Ωστόσο, οι μαζικές δημόσιες δαπάνες δεν κατάφεραν να διορθώσουν τον υπανάπτυκτο τρόπο παραγωγής που ήταν βαθιά ενσωματωμένος στην Ελλάδα (Μαυρουδέας 2013).

Στο τέλος της κρίσης του στασιμοπληθωρισμού, η Ελλάδα επέλεξε να ενταχθεί στην Ευρωπαϊκή Επιτροπή ελπίζοντας να αποκαταστήσει την οικονομική ανάπτυξη και να λάβει στρατιωτική υποστήριξη λόγω της γεωπολιτικής θέσης της Ελλάδας (Γκάσης 2018). Ωστόσο, μεταξύ 1985 και 2009, η ένταξη στην Ευρωπαϊκή Ένωση και η εφαρμογή νεοφιλελεύθερων πολιτικών επηρέασαν αρνητικά τη συσσώρευση κεφαλαίου της Ελλάδας και επιδείνωσαν περαιτέρω την ανταγωνιστικότητά της. Κατά τη διάρκεια αυτής της περιόδου, η αργή και μερική αποκατάσταση του ποσοστού κέρδους οφειλόταν κυρίως στην αύξηση του μεριδίου κέρδους και του λόγου δυναμικότητας/κεφαλαίου. Η αύξηση του μεριδίου κέρδους αποκάλυψε την ενίσχυση της εκμετάλλευσης των Ελλήνων εργαζομένων στο πλαίσιο της απελευθερωμένης αγοράς εργασίας. Ο αυξανόμενος λόγος παραγωγικής ικανότητας/κεφαλαίου αντανακλούσε τη διαρθρωτική μετατόπιση της αποβιομηχάνισης που προκλήθηκε από τη δομή πυρήνα-περιφέρειας και τις δυσκολίες συσσώρευσης κεφαλαίου στην Ελλάδα. Η αποβιομηχάνιση συνδέθηκε επίσης με τη μετανάστευση της μεταποίησης σε χώρες των Βαλκανίων και της Ανατολικής Ευρώπης (Μαυρουδέας και Παϊταρίδης 2014α).

Μετά την έναρξη της κρίσης δημόσιου χρέους, το ποσοστό κέρδους της Ελλάδας σημείωσε εκ νέου κάμψη, με το μερίδιο κέρδους να αυξάνεται, ενώ η χρησιμοποίηση της παραγωγικής ικανότητας και ο λόγος παραγωγικής ικανότητας/κεφαλαίου μειώθηκαν. Οι περαιτέρω μεταρρυθμίσεις που συνδυάστηκαν με το πακέτο διάσωσης δεν αντιμετώπισαν τα προβλήματα της ανεργίας, οπότε τα ζητήματα που αντιμετώπιζαν οι εργαζόμενοι συνέχισαν να επιδεινώνονται, αυξάνοντας το μερίδιο κέρδους. Επιπλέον, το μειωμένο εργατικό εισόδημα και το χαμηλό ποσοστό κέρδους συνέβαλαν στην ανεπαρκή συνολική ζήτηση τόσο στην κατανάλωση όσο και στις επενδύσεις, προκαλώντας σοβαρές δυσκολίες στην πραγματοποίηση της υπεραξίας και τη γρήγορη πτώση της χρησιμοποίησης της παραγωγικής ικανότητας. Το μειωμένο εργατικό εισόδημα συνέβαλε επίσης σε υψηλότερη οργανική σύνθεση του κεφαλαίου, ώστε να μειωθεί ο λόγος δυναμικότητας/κεφαλαίου. Συνολικά, το χαμηλό ποσοστό κέρδους στην Ελλάδα υποδηλώνει αδύναμη παραγωγική συσσώρευση, η οποία δημιούργησε το υπόβαθρο για την επέκταση του χρέους στην Ελλάδα (Dodig, Hein, and Detzer 2016).

4. Χρέος Επέκταση της κρίσης στην Ελλάδα

4.1. Επέκταση του χρέους στην Ελλάδα

Για να μελετήσουμε τη δυναμική της επέκτασης του χρέους στην Ελλάδα, παρουσιάζουμε στους πίνακες 2 και 3 πώς εξελίχθηκαν το συνολικό επίπεδο και οι κύριες συνιστώσες των τομεακών υποχρεώσεων. Για κάθε τομέα, αναφέρεται μόνο το είδος της υποχρέωσης που αποτελεί σημαντικό μερίδιο της συνολικής κλαδικής υποχρέωσης. Η γενική διάρθρωση του παθητικού ανά διαφορετικό τομέα στην Ελλάδα δείχνει ότι στην Ελλάδα εξακολουθούσε να κυριαρχεί ένα χρηματοπιστωτικό σύστημα με βάση τις τράπεζες αντί για ένα σκιώδες τραπεζικό σύστημα (Papadatos 2018). Πρώτον, οι καταθέσεις αποτελούσαν πάντοτε το κυρίαρχο στοιχείο του συνολικού παθητικού για τις χρηματοπιστωτικές επιχειρήσεις, ενώ τόσο για τα νοικοκυριά όσο και για τις μη χρηματοπιστωτικές επιχειρήσεις, τα δάνεια αποτελούσαν πάντοτε την κύρια πηγή πίστωσης. Αυτό είναι ένα τυπικό χαρακτηριστικό ενός χρηματοπιστωτικού συστήματος που βασίζεται σε τράπεζες, με τις τράπεζες να είναι υπεύθυνες για την προσέλκυση καταθέσεων και την παροχή πιστώσεων με τη μορφή δανείων σε άλλους τομείς. Επιπλέον, η κατηγορία των χρηματοοικονομικών παραγώγων και των δικαιωμάτων προαίρεσης αγοράς μετοχών των εργαζομένων δεν αποτέλεσε ποτέ σημαντικό μέρος του συνολικού παθητικού σε κανέναν τομέα, γεγονός που υποδηλώνει την περιορισμένη επιρροή των χρηματοοικονομικών παραγώγων και τη μεγιστοποίηση των αξιών των μετόχων.

Αλλά η επέκταση του χρέους συνέβη και υπό ένα τέτοιο χρηματοπιστωτικό σύστημα. Για τα νοικοκυριά, το συνολικό χρέος ήταν 25% του ΑΕΠ το 2001 και αυξήθηκε στο 60% το 2009. Η αύξηση των υποχρεώσεων των νοικοκυριών οφειλόταν κυρίως στα δάνεια, το επίπεδο των οποίων ήταν 17% του ΑΕΠ το 2001, αλλά γρήγορα ανήλθε στο 52% το 2009, υποδηλώνοντας τριπλάσια αύξηση σε εννέα χρόνια. Ένα τέτοιο επίπεδο δανείων των νοικοκυριών ήταν συγκρίσιμο μεταξύ των χωρών της ΕΕ που βίωσαν την κρίση δημόσιου χρέους (Stockhammer 2014), αλλά το ποσοστό αποταμίευσης της Ελλάδας ήταν το χαμηλότερο στην Ευρωπαϊκή Ένωση, υποδηλώνοντας ένα πολύ σοβαρότερο πρόβλημα υπερκατανάλωσης. Τα στοιχεία δείχνουν ότι το ποσοστό αποταμίευσης των νοικοκυριών (αποταμίευση επί του διαθέσιμου εισοδήματος) κυμαινόταν μεταξύ 5 και 8% με πτωτική τάση τη δεκαετία του 2000 στην Ευρωπαϊκή Ένωση, αλλά ο αριθμός κυμαινόταν κυρίως γύρω στο αρνητικό 1-4% την ίδια περίοδο στην Ελλάδα (ΕΛΣΤΑΤ 2022, ΟΟΣΑ 2021β). Σύμφωνα με τον ορισμό της αποταμίευσης των νοικοκυριών, ένα αρνητικό ποσοστό αποταμίευσης σημαίνει ότι το διαθέσιμο εισόδημα των νοικοκυριών στην Ελλάδα δεν ήταν αρκετό για να καλύψει τις καταναλωτικές τους δαπάνες χωρίς ταχεία αύξηση των χρεών. Το ταχέως αυξανόμενο χρέος των νοικοκυριών έγινε η ατμομηχανή της υψηλής κατανάλωσης και της συνολικής ζήτησης (Stockhammer 2014) και η κατανάλωση κυμάνθηκε γύρω στο 85% του ΑΕΠ μεταξύ 1995 και 2009, το οποίο ήταν το υψηλότερο μεταξύ των πέντε ευρωπαϊκών οικονομιών όπου εκδηλώθηκε η κρίση δημόσιου χρέους (World Bank 2022a).

Πίνακας 2. Το ποσοστό των κύριων συνιστωσών των χρηματοοικονομικών υποχρεώσεων επί του ΑΕΠ ανά τομέα στην Ελλάδα.

Πηγή:

Σημείωση: HH = νοικοκυριά, GOV = γενική

κυβέρνηση, NFC = μη χρηματοπιστωτικές

επιχειρήσεις, FC = χρηματοπιστωτικές

επιχειρήσεις.

Πηγή:

Σημείωση: HH = νοικοκυριά, GOV = γενική

κυβέρνηση, NFC = μη χρηματοπιστωτικές

επιχειρήσεις, FC = χρηματοπιστωτικές

επιχειρήσεις.Πίνακας 3. Το ποσοστό των εξωτερικών υποχρεώσεων στις κύριες συνιστώσες των χρηματοοικονομικών υποχρεώσεων ανά τομέα στην Ελλάδα.

Πηγή: Σημείωση: HH = νοικοκυριά- GOV = γενική κυβέρνηση- NFC = μη χρηματοπιστωτικές επιχειρήσεις- FC = χρηματοπιστωτικές επιχειρήσεις.

Για τις μη χρηματοπιστωτικές επιχειρήσεις, υπήρξε περιορισμένη αύξηση του χρέους. Το επίπεδο του συνολικού χρέους επί του ΑΕΠ του τομέα ήταν 128% το 2001 και 146% το 2007. Λίγο πριν από την κρίση, ο αριθμός αυτός παρουσίασε μάλιστα δραστική μείωση στο 107% το 2009. Ταυτόχρονα, τα επίπεδα των δανείων, των εισηγμένων μετοχών και των μη εισηγμένων μετοχών παρουσίασαν πολύ περιορισμένες μεταβολές στη δεκαετία του 2000, ενώ η κρίση έκανε την κατοχή μετοχών των εταιρειών να συρρικνωθεί περαιτέρω. Φαίνεται ότι η συσσώρευση χρέους δεν ήταν σημαντική για τις μη χρηματοπιστωτικές επιχειρήσεις και το εξωτερικό χρέος δεν ήταν ποτέ κυρίαρχο τόσο στα νοικοκυριά όσο και στις μη χρηματοπιστωτικές επιχειρήσεις. Σύμφωνα με τον πίνακα 3, τα μερίδια των εξωτερικών πηγών τόσο στο συνολικό παθητικό όσο και στα δάνεια ξεπέρασαν το 10% μόνο το 2009 για τα νοικοκυριά, ενώ οι ίδιες μετρήσεις για τις μη χρηματοπιστωτικές επιχειρήσεις δεν ξεπέρασαν ποτέ το 25%. Οι εξωτερικές συνιστώσες στις εισηγμένες μετοχές των μη χρηματοπιστωτικών επιχειρήσεων αυξήθηκαν από περίπου 20 τοις εκατό το 2001 σε περίπου 50 τοις εκατό πριν από την κρίση, αλλά η απόλυτη κλίμακα των εισηγμένων μετοχών στο συνολικό παθητικό ήταν περιορισμένη. Ο πίνακας 2 συνοψίζει αυτά τα ευρήματα.

Το ελληνικό δημόσιο είναι ο τομέας που έδειξε έντονη αστάθεια στην εξέλιξη του χρέους του. Η ευθραυστότητα δεν έγκειται μόνο στην αύξηση του απόλυτου επιπέδου του χρέους, αλλά και στη συσσώρευση εξωτερικού χρέους. Το επίπεδο του συνολικού χρέους στην Ελλάδα παρουσίασε περιορισμένη αύξηση από 125% έως 148% μεταξύ 2001 και 2009, ενώ τα χρεόγραφα παρουσίασαν ισχυρότερη αύξηση από 87% έως 102%. Ταυτόχρονα, η ελληνική κυβέρνηση στηρίχθηκε περισσότερο στην εξωτερική χρηματοδότηση λόγω της ολοκληρωμένης χρηματοπιστωτικής αγοράς της ΕΕ. Η εξωτερική συνιστώσα των χρεογράφων ήταν 45% το 2001, ενώ αυξήθηκε σε 74% το 2009 και οδήγησε στην αύξηση της εξωτερικής συνιστώσας στο συνολικό παθητικό της κυβέρνησης. Επιπλέον, η κρίση επέφερε μια διαρθρωτική αλλαγή στο παθητικό της ελληνικής κυβέρνησης. Πριν από την κρίση, τα δάνεια είχαν μόνο πολύ μικρή κλίμακα σε σύγκριση με το ΑΕΠ και συνέχισαν να μειώνονται, υποδηλώνοντας μια ισχυρότερη εξάρτηση της ελληνικής κυβέρνησης από τα χρεόγραφα. Όμως, μετά την κρίση, η χρηματοδότηση με χρεόγραφα μειώθηκε δραστικά και η κλίμακα των δανείων εκτοξεύτηκε στο 134% το 2013, με το 94% να είναι εξωτερικά δάνεια. Αυτό ήταν ένα αποτέλεσμα που επέφερε το σχέδιο διάσωσης για την Ελλάδα, αλλά το υψηλό επίπεδο χρέους δεν ανακουφίστηκε, γεγονός που έγινε ένας από τους λόγους για τους οποίους η Ελλάδα παγιδεύτηκε στην κρίση.

Για τη στήριξη της επέκτασης του χρέους, το συνολικό παθητικό των χρηματοπιστωτικών επιχειρήσεων αυξήθηκε σημαντικά από 178 σε 255 τοις εκατό του ΑΕΠ μεταξύ 2001 και 2009. Λόγω της τραπεζικής δομής του χρηματοπιστωτικού συστήματος της Ελλάδας, οι καταθέσεις ήταν η κύρια πηγή κεφαλαίων, το επίπεδο των οποίων αυξήθηκε από 121 σε 213% του ΑΕΠ την ίδια περίοδο. Όπως δείχνει ο πίνακας 3, οι χρηματοπιστωτικές επιχειρήσεις δεν βασίζονταν σημαντικά σε εξωτερικά κεφάλαια, με τις εξωτερικές συνιστώσες να αυξάνονται σταθερά και να φτάνουν λίγο πάνω από το 30% του συνολικού παθητικού και των καταθέσεων πριν από την κρίση.

Συνολικά, εκτός από τις μη χρηματοπιστωτικές επιχειρήσεις, οι οικονομικοί τομείς στην Ελλάδα είχαν βιώσει επέκταση του χρέους πριν από την κρίση και υπήρξε γενική αύξηση των εξωτερικών πηγών χρηματοδότησης. Ωστόσο, σε σύγκριση με άλλους τομείς των οποίων η εξωτερική έκθεση ήταν μάλλον περιορισμένη, το μεγαλύτερο μέρος του χρέους του ελληνικού δημοσίου χρηματοδοτήθηκε εξωτερικά. Ανιχνεύοντας την προέλευση των εξωτερικών κεφαλαίων για την Ελλάδα, η επιρροή της δομής πυρήνα-περιφέρειας της Ευρωπαϊκής Ένωσης ήταν σημαντική, καθώς οι χώρες του πυρήνα της ΕΕ ήταν οι κύριοι πάροχοι κεφαλαίων. Μεταξύ 2001 και 2008, πάνω από το 70% του συνολικού εξωτερικού χρέους της Ελλάδας προμηθεύτηκε από τις χώρες του πυρήνα της ΕΕ (ΔΝΤ 2021). Λόγω της τραπεζικής δομής της ελληνικής οικονομίας, τα κεφάλαια προς την Ελλάδα περνούσαν κυρίως μέσω των σχετικών τραπεζών από τις χώρες του πυρήνα, ιδίως τη Γερμανία (Lapavitsas et al. 2010).

4.2. Διαρθρωτικά προβλήματα στην παραγωγική συσσώρευση της Ελλάδας.

Όπως αναφέρθηκε παραπάνω, η διόγκωση του χρέους είναι προβληματική όταν τα χρήματα που δανείζονται δεν χρησιμοποιούνται για την παραγωγική συσσώρευση, διότι δεν θα δημιουργηθεί αρκετή αξία και υπεραξία στο μέλλον για να εκπληρωθούν αυτά τα χρέη και οι τόκοι. Με ένα επίμονα χαμηλό ποσοστό κέρδους, προέκυψαν διαρθρωτικά προβλήματα στην παραγωγική συσσώρευση της Ελλάδας που τελικά συνέβαλαν στην έκρηξη της κρίσης.

Οι μη χρηματοπιστωτικές επιχειρήσεις είναι ο κύριος μοχλός της παραγωγικής συσσώρευσης, αλλά στην Ελλάδα δεν αξιοποίησαν πλήρως τα κεφάλαια που ήταν διαθέσιμα για την παραγωγική συσσώρευση. Το πρόβλημα αντικατοπτρίστηκε εν μέρει στην επίμονη καθαρή θέση δανεισμού των μη χρηματοπιστωτικών επιχειρήσεων στην Ελλάδα. Συνήθως, οι μη χρηματοπιστωτικές επιχειρήσεις θα έπρεπε να έχουν καθαρή θέση δανεισμού, επειδή χρειάζονται άλλες πηγές κεφαλαίων για τη χρηματοδότηση επενδύσεων εκτός από τις κλαδικές αποταμιεύσεις. Η πρόσφατη βιβλιογραφία, ωστόσο, έχει επισημάνει ότι οι μη χρηματοπιστωτικές επιχειρήσεις έχουν γίνει καθαροί δανειολήπτες σε ορισμένες ανεπτυγμένες χώρες, γεγονός που συνήθως συνδέεται με τη μείωση των επενδύσεων (De Souza and Epstein 2014- Barbosa-Filho et al. 2008), γεγονός που υποδηλώνει αδύναμη παραγωγική συσσώρευση. Τα στοιχεία δείχνουν ότι η κλίμακα του καθαρού δανεισμού των μη χρηματοπιστωτικών επιχειρήσεων στην Ελλάδα συνέχισε να αυξάνεται από 0,4% έως 6,5% του ΑΕΠ (ΕΛΣΤΑΤ 2022), υποδηλώνοντας τη γρήγορη αύξηση των αχρησιμοποίητων κεφαλαίων στον τομέα. Η διάρθρωση του χρηματοοικονομικού ενεργητικού των μη χρηματοπιστωτικών επιχειρήσεων στην Ελλάδα αποδεικνύει περαιτέρω αυτό το σημείο. Τα στοιχεία δείχνουν ότι το μερίδιο του συναλλάγματος και των καταθέσεων στο σύνολο των χρηματοοικονομικών περιουσιακών στοιχείων του τομέα παρέμεινε πάνω από το 50% από τα μέσα της δεκαετίας του 1990 και ο αριθμός αυτός ήταν ο υψηλότερος μεταξύ των χωρών της ΕΕ, εκτός από μερικά χρόνια (Eurostat 2022b). Τα στοιχεία αυτά δείχνουν ότι τα κεφάλαια των μη χρηματοπιστωτικών επιχειρήσεων στην Ελλάδα δεν χρησιμοποιήθηκαν ούτε για παραγωγική συσσώρευση ούτε επενδύθηκαν σε άλλες μορφές χρηματοοικονομικών περιουσιακών στοιχείων, εκτός από τις καταθέσεις.

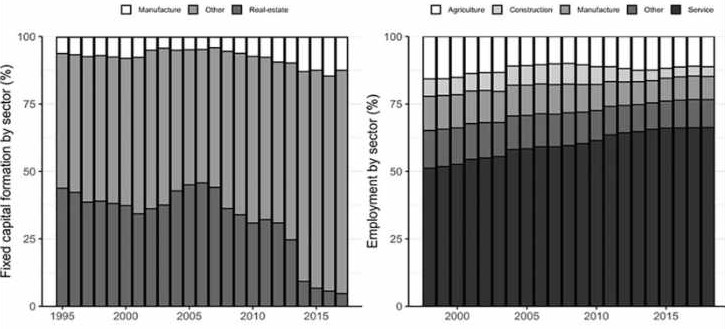

Τα διαρθρωτικά προβλήματα της παραγωγικής συσσώρευσης αντικατοπτρίζονται άμεσα στη μακροχρόνια πτωτική τάση των επενδύσεων παγίου κεφαλαίου στην Ελλάδα. Το διάγραμμα 5 δείχνει ότι ο σχηματισμός πάγιου κεφαλαίου της Ελλάδας συνέχισε να αυξάνεται κατά τη διάρκεια της χρυσής εποχής σε περίπου 35% του ΑΕΠ, αλλά μειώθηκε γρήγορα μετά τα τέλη της δεκαετίας του 1970. Εν μέσω του χαμηλού ποσοστού κέρδους στη νεοφιλελεύθερη εποχή, η συσσώρευση κεφαλαίου επιβραδύνθηκε, με το ποσοστό αυτό να κυμαίνεται γύρω στο 20-25%, πολύ κάτω από το επίπεδο της χρυσής εποχής. Η επιβράδυνση της παραγωγικής συσσώρευσης επέφερε διαρθρωτικές αλλαγές στην ελληνική οικονομία. Στο αριστερό τμήμα του διαγράμματος 6 παρουσιάζεται η διάρθρωση του σχηματισμού πάγιου κεφαλαίου. Τα στοιχεία δείχνουν ότι η μεταποίηση, ο βασικός κλάδος που παράγει νέα αξία, απέκτησε μόνο ένα πολύ μικρό μερίδιο (κάτω από το 10%) του συνολικού σχηματισμού πάγιου κεφαλαίου μεταξύ 1995 και 2017, φθάνοντας στο χαμηλότερο επίπεδο του 4% το 2007. Εν τω μεταξύ, ο σχηματισμός πάγιου κεφαλαίου σε ακίνητα παρέμεινε γύρω στο 40% του συνολικού σχηματισμού πάγιου κεφαλαίου και δεν μειώθηκε μέχρι την έναρξη της κρίσης. Οι χαμηλές επενδύσεις στη μεταποίηση και οι υψηλές επενδύσεις σε ακίνητα παρέχουν περαιτέρω στοιχεία για την ανεπάρκεια της παραγωγικής συσσώρευσης και υποδηλώνουν μια πιθανή φούσκα ακινήτων κατά τη διάρκεια εκείνης της περιόδου. Η διαρθρωτική αλλαγή των επενδύσεων επηρέασε επίσης τη διάρθρωση της απασχόλησης. Όπως φαίνεται στο δεξιό τμήμα του διαγράμματος 6, οι θέσεις εργασίας στη μεταποίηση αποτελούσαν μειούμενο μερίδιο στη συνολική απασχόληση, από 12,7% το 1998 σε 8,6% το 2018. Εν τω μεταξύ, οι θέσεις εργασίας στον τομέα των υπηρεσιών αυξήθηκαν γρήγορα από το 50 τοις εκατό στο 66 τοις εκατό, ενώ οι θέσεις εργασίας στον τομέα της γεωργίας παρέμειναν πάνω από το 10 τοις εκατό. Πρόκειται για την αποβιομηχάνιση που βιώνει η Ελλάδα λόγω της ανεπαρκούς παραγωγικής συσσώρευσης. Συνολικά, τα στοιχεία δείχνουν ότι η επέκταση του χρέους της Ελλάδας δεν συνοδεύτηκε από αντίστοιχη παραγωγική συσσώρευση. Μακροπρόθεσμα, η απόκλιση των δύο πλευρών έγινε η άμεση αιτία της ελληνικής κρίσης.

4.3. Το ξέσπασμα της κρίσης.

Εκτός από τη στήριξη της κατανάλωσης των νοικοκυριών και των κρατικών δαπανών, η επέκταση του χρέους μπορεί να στηρίξει την ανάπτυξη σε μια περίοδο ακόμη και χωρίς επαρκή παραγωγική συσσώρευση λόγω της αύξησης των τιμών των περιουσιακών στοιχείων. Το διάγραμμα 7 απεικονίζει τη διακύμανση των τιμών των περιουσιακών στοιχείων που αντιπροσωπεύονται από τον δείκτη τιμών των ακινήτων και τον δείκτη τιμών των μετοχών στην Ελλάδα. Το 1994, ο δείκτης ακινήτων ήταν μόλις 76,1 (με δείκτη = 100 το 1997), αλλά ανήλθε σε 261 το 2008, λίγο πριν από την κρίση, σημειώνοντας αύξηση 3,4 παραγόντων σε 14 χρόνια. Η επέκταση του χρέους των νοικοκυριών και η ευημερία στην αγορά ακινήτων αλληλοενισχύθηκαν κατά την περίοδο αυτή. Εν τω μεταξύ, η ελληνική χρηματιστηριακή αγορά γνώρισε επίσης δύο γύρους ταχείας ανάπτυξης. Ο πρώτος γύρος έλαβε χώρα μεταξύ των τελών του 1996 και του 1999, με τον χρηματιστηριακό δείκτη να αυξάνεται από περίπου 1.000 σε 5.700. Αφού υποχώρησε σε περίπου 1.400 στις αρχές του 2003, ανέκαμψε και πάλι σε 5.300 τον Σεπτέμβριο του 2007. Αν και η παραγωγική συσσώρευση ήταν αδύναμη στην Ελλάδα, υπό τις συνθήκες της αύξησης των τιμών των περιουσιακών στοιχείων, η επέκταση του χρέους συνέβαλε στην ενίσχυση της ζήτησης και της χρηματοπιστωτικής κερδοσκοπίας. Αυτές οι αλληλεπιδράσεις συνέβαλαν στη διατήρηση της ανάπτυξης της ελληνικής οικονομίας βραχυπρόθεσμα.

Ωστόσο, ο τρόπος ανάπτυξης στην Ελλάδα δεν ήταν βιώσιμος μακροπρόθεσμα. Καθώς η επέκταση του χρέους απομακρυνόταν όλο και περισσότερο από την παραγωγική συσσώρευση, η Ελλάδα άρχισε να αντιμετωπίζει ολοένα και μεγαλύτερους συστηματικούς κινδύνους. Ως απάντηση στην παγκόσμια χρηματοπιστωτική κρίση του 2008, ο τουρισμός και η ναυτιλία, οι πυλώνες της ελληνικής οικονομίας, υπέστησαν μεγάλη ζημιά. Ως αποτέλεσμα, όταν η νεοεκλεγείσα ελληνική κυβέρνηση δήλωσε ότι αναθεωρεί την πρόβλεψη για το δημοσιονομικό έλλειμμα του 2009 από 3,7% σε 12,5% του ΑΕΠ, η διεθνής χρηματοπιστωτική αγορά αντέδρασε με αυξανόμενη καχυποψία για την ικανότητα πληρωμών της. Οι αξιολογήσεις των ελληνικών κρατικών χρεών μειώθηκαν, περιορίζοντας περαιτέρω την πρόσβαση της ελληνικής κυβέρνησης σε εξωτερικά κεφάλαια. Η ξαφνική διακοπή της επέκτασης του χρέους είχε ως αποτέλεσμα τη διάσπαση των αλυσίδων χρέους. Ο κίνδυνος μεταφέρθηκε και σε άλλες κεφαλαιαγορές, καθώς οι τιμές των μετοχών και των ακινήτων άρχισαν να πέφτουν. Τελικά, η συσσώρευση με γνώμονα το χρέος δεν μπορούσε πλέον να διατηρηθεί και η κρίση ξεδιπλώθηκε.

Η Ελλάδα οδηγήθηκε σε βαθιά ύφεση, με αρνητικό μέσο ρυθμό ανάπτυξης -6% από το 2009 έως το 2013. Το ποσοστό ανεργίας έφτασε σε πρωτοφανή επίπεδα, περίπου 27,5 τοις εκατό το 2013. Η βαθιά ύφεση και τα περιορισμένα περιθώρια για αποτελεσματικές πολιτικές ανάγκασαν την Ελλάδα να καταφύγει στην Ευρωπαϊκή Ένωση για την επίλυση της κρίσης. Η "τρόικα" που αποτελείται από την ΕΕ, την ΕΚΤ και το ΔΝΤ δρομολόγησε τρεις γύρους σχεδίων διάσωσης για την Ελλάδα ως απάντηση στην κρίση. Τα σχέδια της Τρόικας ήταν ωστόσο έντονα φιλοκυκλικά, χωρίς τις κατάλληλες διαδικασίες για την ανακούφιση της Ελλάδας από την κρίση (Μαυρουδέας 2017), και τα κεφάλαια που δόθηκαν στην Ελλάδα μετατράπηκαν σε μακροπρόθεσμα χρέη της κυβέρνησης, ωθώντας τον λόγο του δημόσιου χρέους προς το ΑΕΠ στο 177% μέχρι το 2013, όπως φαίνεται στον πίνακα 2. Επιπλέον, το πρόγραμμα διάσωσης επέβαλε περαιτέρω λιτότητα, ιδιωτικοποιήσεις, απορρύθμιση των αγορών εργασίας και μείωση των δαπανών κοινωνικής πρόνοιας στην Ελλάδα (Hermann 2014, Kennedy 2016, Λαπαβίτσας 2019). Οι μειωμένοι μισθοί και οι σκληρές πολιτικές λιτότητας αποδείχθηκαν αντιπαραγωγικές. Δεν προώθησαν την ανάκαμψη της οικονομίας, αλλά μάλλον οδήγησαν σε άλλους κινδύνους χρέους, αποπληθωρισμό, γενική δυστυχία του πληθυσμού και φτωχοποίηση της εργατικής τάξης (Παναγιώτου 2017- Λαπαβίτσας 2019). Το σχέδιο διάσωσης της Τρόικας παρέτεινε την ελληνική κρίση και η Ελλάδα δεν βγήκε ποτέ πραγματικά από την κρίση μέχρι το απροσδόκητο σοκ που προκάλεσε η πανδημία COVID-19

5. Συμπεράσματα

Σε αυτό το άρθρο, συνδυάζουμε τρία σκέλη της ετερόδοξης και μαρξιστικής βιβλιογραφίας για την ελληνική κρίση για να κατασκευάσουμε ένα συνθετικό πλαίσιο. Ενσωματώνουμε τη συσσώρευση κεφαλαίου της Ελλάδας στην άνιση δομή πυρήνα-περιφέρειας στην Ευρωπαϊκή Ένωση. Οι θεσμοί της Ευρωπαϊκής Ένωσης αποθάρρυναν την ανταγωνιστικότητα της Ελλάδας και περιόρισαν το περιθώριο πολιτικής για την αντιστροφή της τάσης, γεγονός που επηρέασε αρνητικά τη συσσώρευση κεφαλαίου της. Ως κύριος δείκτης συσσώρευσης κεφαλαίου, το ποσοστό κέρδους της Ελλάδας ανέκαμψε μόνο εν μέρει στη νεοφιλελεύθερη εποχή μετά την ένταξη στην Ευρωπαϊκή Ένωση. Ένα σχετικά χαμηλό επίπεδο ποσοστού κέρδους υποδηλώνει αδύναμη παραγωγική συσσώρευση. Εν τω μεταξύ, η Ελλάδα ξεκίνησε την απελευθέρωση της χρηματοδότησης για την καταπολέμηση του πληθωρισμού και την ενσωμάτωση στην Ευρωπαϊκή Ένωση, οδηγώντας σε μια εποχή συσσώρευσης με γνώμονα το χρέος. Η κλίμακα του συνολικού χρέους στην Ελλάδα αυξανόταν συνεχώς και το συσσωρευμένο εξωτερικό χρέος της ελληνικής κυβέρνησης έγινε παράγοντας κινδύνου. Κατά τη διάρκεια αυτής της περιόδου, η χρηματοπιστωτική αγορά ευημερούσε με συνεχείς αυξήσεις στις τιμές των περιουσιακών στοιχείων, αλλά η αδύναμη παραγωγική συσσώρευση πυροδότησε την κρίση όταν η διεθνής αγορά έχασε την εμπιστοσύνη της στην Ελλάδα. Το σχέδιο διάσωσης της Τρόικας επέβαλε αυστηρή λιτότητα και περαιτέρω απελευθέρωση της ελληνικής οικονομίας, γεγονός που παρέτεινε τα δεινά της Ελλάδας, ιδίως για την εργατική τάξη.

Δήλωση συγκρουόμενων συμφερόντων

Ο/οι συγγραφέας/ες δεν δήλωσε/αν καμία πιθανή σύγκρουση συμφερόντων σε σχέση με την έρευνα, τη συγγραφή ή/και τη δημοσίευση αυτού του άρθρου.

Χρηματοδότηση

Ο συγγραφέας (οι συγγραφείς) αποκάλυψε (αποκάλυψαν) τη λήψη της ακόλουθης οικονομικής υποστήριξης για την έρευνα, συγγραφή ή/και δημοσίευση αυτού του άρθρου: Η παρούσα έρευνα χρηματοδοτείται από ένα σημαντικό έργο των Εθνικών Ιδρυμάτων Κοινωνικών Επιστημών της Κίνας (επιχορήγηση αριθ. 21&ZD070) και από το δημοτικό ταμείο του Πεκίνου για την οικοδόμηση πανεπιστημίων παγκόσμιας κλάσης (κλάδων) του Πανεπιστημίου Renmin της Κίνας.

Βιογραφίες συγγραφέων

Ο Fusheng Xie είναι ερευνητής στο Εθνικό Ερευνητικό Κέντρο Πολιτικής Οικονομίας του Σοσιαλισμού με Κινεζικά Χαρακτηριστικά και καθηγητής στη Σχολή Οικονομικών Επιστημών του Πανεπιστημίου Renmin της Κίνας.

Ο Jiateng Wang είναι υποψήφιος διδάκτορας στο Τμήμα Οικονομικών Επιστημών του Πανεπιστημίου της Μασαχουσέτης- Amherst.Ο Zhi Li είναι επίκουρος καθηγητής Οικονομικών Επιστημών στη Σχολή Οικονομικών Επιστημών του Πανεπιστημίου Renmin της Κίνας.

Αναφορές

AMECO. 2021a. AMECO Online. Accessed at: https://dashboard.tech.ec.europa.eu/qs_digit_dashboard_

mt/public/sense/app/667e9fba-eea7-4d17-abf0-ef20f6994336/sheet/f38b3b42-402c-44a8-9264-

9d422233add2/state/analysis/.

———. 2021b. Gross Domestic Product per Head of Population. Accessed at: https://dashboard.tech.

ec.europa.eu/qs_digit_dashboard_mt/public/sense/app/667e9fba-eea7-4d17-abf0-ef20f6994336/

sheet/2f9f3ab7-09e9-4665-92d1-de9ead91fac7/state/analysis.

Arrighi, Giovanni. 1990. The three hegemonies of historical capitalism. Review (Fernand Braudel Center)

13 (3): 365–408.

Arrighi, Giovanni, Beverly Silver, and Benjamin Brewer. 2003. Industrial convergence, globalization, and

the persistence of the North-South divide. Studies in Comparative International Development 38 (1):

3–31.

Babones, Salvatore. 2015. What is world-systems analysis? Distinguishing theory from perspective. Thesis

Eleven 127 (1): 3–20.

Bank of Greece. 2022a. Financial Accounts. Accessed at: https://www.bankofgreece.gr/en/statistics/finan-

cial-accounts.

———. 2022b. Real Estate Market. Accessed at: https://www.bankofgreece.gr/en/statistics/real-estate-

market.

Barbosa-Filho, Nelson, Codrina Rada von Arnim, Lance Taylor, and Luca Zamparelli. 2008. Cycles and

trends in US net borrowing flows. Journal of Post Keynesian Economics 30 (4): 623–48.

Barradas, Ricardo, Sérgio Lagoa, Emanuel Leão, and Ricardo Mamede. 2018. Financialization in the

European periphery and the sovereign debt crisis: The Portuguese case. Journal of Economic Issues 52

(4): 1056–83.

Basu, Deepankar. 2013. Replacement versus historical cost profit rates: What is the difference? When does

it matter? Metroeconomica 64 (2): 293–318.

Becker, Joachim, and Johannes Jäger. 2012. Integration in crisis: A regulationist perspective on the interac-

tion of European varieties of capitalism. Competition & Change 16 (3): 169–87.

Becker, Joachim, Johannes Jäger, Bernhard Leubolt, and Rudy Weissenbacher. 2010. Peripheral finan-

cialization and vulnerability to crisis: A regulationist perspective. Competition & Change 14 (3–4):

225–47.

Becker, Joachim, Johannes Jäger, and Rudy Weissenbacher. 2015. Uneven and dependent development

in Europe: The crisis and its implications. In Asymmetric Crisis in Europe and Possible Futures, eds.

Johannes Jäger and Elisabeth Springler, 101–17. London: Routledge

AMECO. 2021a. AMECO Online. Accessed at: https://dashboard.tech.ec.europa.eu/qs_digit_dashboard_

mt/public/sense/app/667e9fba-eea7-4d17-abf0-ef20f6994336/sheet/f38b3b42-402c-44a8-9264-

9d422233add2/state/analysis/.

———. 2021b. Gross Domestic Product per Head of Population. Accessed at: https://dashboard.tech.

ec.europa.eu/qs_digit_dashboard_mt/public/sense/app/667e9fba-eea7-4d17-abf0-ef20f6994336/

sheet/2f9f3ab7-09e9-4665-92d1-de9ead91fac7/state/analysis.

Arrighi, Giovanni. 1990. The three hegemonies of historical capitalism. Review (Fernand Braudel Center)

13 (3): 365–408.

Arrighi, Giovanni, Beverly Silver, and Benjamin Brewer. 2003. Industrial convergence, globalization, and

the persistence of the North-South divide. Studies in Comparative International Development 38 (1):

3–31.

Babones, Salvatore. 2015. What is world-systems analysis? Distinguishing theory from perspective. Thesis

Eleven 127 (1): 3–20.

Bank of Greece. 2022a. Financial Accounts. Accessed at: https://www.bankofgreece.gr/en/statistics/finan-

cial-accounts.———. 2022b. Real Estate Market. Accessed at: https://www.bankofgreece.gr/en/statistics/real-estate-market.

Barbosa-Filho, Nelson, Codrina Rada von Arnim, Lance Taylor, and Luca Zamparelli. 2008. Cycles and trends in US net borrowing flows. Journal of Post Keynesian Economics 30 (4): 623–48.

Barradas, Ricardo, Sérgio Lagoa, Emanuel Leão, and Ricardo Mamede. 2018. Financialization in the

European periphery and the sovereign debt crisis: The Portuguese case. Journal of Economic Issues 52

(4): 1056–83.

Basu, Deepankar. 2013. Replacement versus historical cost profit rates: What is the difference? When does

it matter? Metroeconomica 64 (2): 293–318.

Becker, Joachim, and Johannes Jäger. 2012. Integration in crisis: A regulationist perspective on the interac-

tion of European varieties of capitalism. Competition & Change 16 (3): 169–87.

Becker, Joachim, Johannes Jäger, Bernhard Leubolt, and Rudy Weissenbacher. 2010. Peripheral finan-

cialization and vulnerability to crisis: A regulationist perspective. Competition & Change 14 (3–4):

225–47.

Becker, Joachim, Johannes Jäger, and Rudy Weissenbacher. 2015. Uneven and dependent development

in Europe: The crisis and its implications. In Asymmetric Crisis in Europe and Possible Futures, eds.

Johannes Jäger and Elisabeth Springler, 101–17. London: Routledge

Bellofiore, Riccardo. 2013. “Two or three things I know about her”: Europe in the global crisis and hetero-

dox economics. Cambridge Journal of Economics 37 (3): 497–512.

Bellofiore, Riccardo, Francesco Garibaldo, and Joseph Halevi. 2011. The global crisis and the crisis of

European neomercantilism. Socialist Register 47 (1): 121–46.

Bolton, Patrick, and Haizhou Huang. 2018. The capital structure of nations. Review of Finance 22 (1):

45–82.

Böröcz, József, and Mahua Sarkar. 2005. What is the EU? International Sociology 20 (2): 153–73.

Bukharin, Nikolaĭ. 1929. Imperialism and World Economy. New York: International Publishers.

Chang, Ha-Joon. 2002. Kicking away the Ladder: Development Strategy in Historical Perspective. London:

Anthem.

Chase-Dunn, Christopher. 1981. Interstate system and capitalist world-economy: One logic or two?

International Studies Quarterly 25 (1): 19–42.

Chase-Dunn, Christopher, and Peter Grimes. 1995. World-systems analysis. Annual Review of Sociology

21 (1): 387–417.

De Souza, Joao Paulo, and Gerald Epstein. 2014. Sectoral Net Lending in Six Financial Centers. Political

Economy Research Institute Working Paper no. 346. Amherst, MA: PERI. Accessed at: https://peri.

umass.edu/publication/item/570-sectoral-net-lending-in-six-financial-centers.

Dodig, Nina, Eckhard Hein, and Daniel Detzer. 2016. Financialization and the financial and economic

crises: Theoretical framework and empirical analysis for 15 countries. In Financialization and the

Financial and Economic Crises, eds. Eckhard Hein, Daniel Detzer, and Nina Dodig, 1–41. Cheltenham,

UK: Edward Elgar.

Dooley, Neil. 2019. Who’s afraid of the big bad wolf? Rethinking the core and periphery in the Eurozone

crisis. New Political Economy 24 (1): 62–88.

Duménil, Gérard, and Dominique Lévy. 2002. The profit rate: Where and how much did it fall? Did it

recover? (USA 1948–2000). Review of Radical Political Economics 34 (4): 437–61.

Economakis, George, George Androulakis, and Maria Markaki. 2014. Profitability and crisis in the Greek

economy (1960–2012). In Greek Capitalism in Crisis: Marxist Analyses, ed. Stavros Mavroudeas,

130–52. London: Routledge.

ELSTAT. 2022. Annual Non-financial Sector Accounts. Accessed at: https://www.statistics.gr/en/statistics/

eco.

Emmanuel, Arghiri. 1972. Unequal Exchange. New York: Monthly Review Press.

Epstein, Gerald. 2005. Introduction: Financialization and the world economy. In Financialization and the

World Economy, ed. Gerald Epstein, 3–16. Cheltenham, UK: Edward Elgar.

EUR-Lex. 2008. Consolidated Version of the Treaty on the Functioning of the European Union. Accessed

at: https://eur-lex.europa.eu/legal-content/EN/TXT/HTML/?uri=CELEX:12008E106 and https://eur-

lex.europa.eu/legal-content/EN/TXT/HTML/?uri=CELEX:12008E107.

European Central Bank. 2015. ECB Announces Expanded Asset Purchase Programme. Frankfurt: ECB.

Accessed at: https://www.ecb.europa.eu/press/pr/date/2015/html/pr150122_1.en.html.

———. 2020. Pandemic Emergency Purchase Programme (PEPP). Frankfurt: ECB. Accessed at: https://

www.ecb.europa.eu/mopo/implement/pepp/html/index.en.html.

European Commission. 2018. 2018 SBA Fact Sheet. Brussels: European Commission. Accessed at: https://

www.ggb.gr/sites/default/files/basic-page-files/Greece%20-%202018%20Fact%20Sheet.pdf.

———. 2020. Fact Check on the EU Budget. Brussels: European Commission. Accessed at: https://

ec.europa.eu/info/strategy/eu-budget/eu-budget-added-value/fact-check_en.

Eurostat. 2022a. Average Number of Usual Weekly Hours of Work in Main Job, by Sex, Professional Status,

Full-Time/Part-Time and Occupation (Hours). Accessed at: https://appsso.eurostat.ec.europa.eu/nui/

show.do?dataset=lfsa_ewhuis&lang=en.

———. 2022b. Financial Balance Sheet. Accessed at: https://ec.europa.eu/eurostat/databrowser/view/

NASA_10_F_BS/default/table?lang=en&category=na10.nasa_10.nasa_10_f.

Featherstone, Kevin. 1998. “Europeanization” and the center periphery: The case of Greece in the 1990s.

South European Society Politics 3 (1): 23–39.

Felipe, Jesus, and Utsav Kumar. 2014. Unit labor costs in the Eurozone: The competitiveness debate again.

Review of Keynesian Economics 2 (4): 490–507.

Fine, Ben. 2010. Locating financialization. Historical Materialism 18 (2): 97–116.

———. 2013. Financialization from a Marxist perspective. International Journal of Political Economy 42

(4): 47–66.

Foley, Duncan. 2013. Rethinking financial capitalism and the “information” economy. Review of Radical

Political Economics 45 (3): 257–68.

Fouskas, Vassilis, and Constantine Dimoulas. 2013. Greece, Financialization, and the EU: The Political

Economy of Debt and Destruction. New York: Springer.

Gambarotto, Francesca, and Stefano Solari. 2014. The peripheralization of southern European capitalism

within the EMU. Review of International Political Economy 22 (4): 788–812.

Gill, Stephen. 1998. European governance and new constitutionalism: Economic and monetary union and

alternatives to disciplinary neoliberalism in Europe. New Political Economy 3 (1): 5–26.

Girón, Alicia, and Marcia Solorza. 2015. “Déjà Vu” history: The European crisis and lessons from Latin

America through the glass of financialization and austerity measures. International Journal of Political

Economy 44 (1): 32–50.

Gkasis, Pavlos. 2018. Greece and European Monetary Union: The road to the demise of the Greek economy.

In Crisis in the Eurozone Periphery: The Political Economies of Greece, Spain, Ireland and Portugal,

eds. Owen Parker and Dimitris Tsarouhas, 93–110. New York: Springer.

Hein, Eckhard, and Achim Truger. 2005. European Monetary Union: Nominal convergence, real diver-

gence, and slow growth? Structural Change Economic Dynamics 16 (1): 7–33.

Hermann, Christoph. 2007. Neoliberalism in the European Union. Studies in Political Economy 79 (1):

61–90.

———. 2014. Structural adjustment and neoliberal convergence in labor markets and welfare: The impact

of the crisis and austerity measures on European economic and social models. Competition & Change

18 (2): 111–30.

Hopkins, Terence, and Immanuel Wallerstein. 1986. Commodity chains in the world-economy prior to

1800. Review (Fernand Braudel Center) 10 (1): 157–70.

IMF. 2021. Coordinated Portfolio Investment Survey (CPIS). Washington, DC: IMF. Accessed at: https://

data.imf.org/?sk=B981B4E3-4E58-467E-9B90-9DE0C3367363.